年末調整とは、従業員の1年間の所得税額を正確に計算し、毎月徴収している所得税との過不足分を調整することです。余分に徴収していた分は還付し、不足分は徴収しなければなりません。

所得税額は年末に正式に確定するもので、毎月徴収している所得税額はあくまで概算であるため、毎年年末になると調整する業務が必要になります。

そのため、年末が近づくと忙しくなる人事担当者も多いことでしょう。この記事では人事担当者向けに、年末調整の流れや必要書類について解説します。

目次

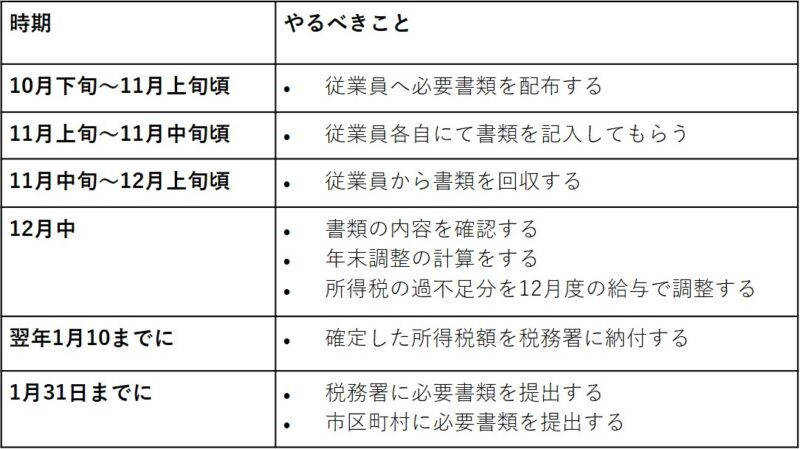

【人事担当者向け】年末調整対応の流れ

企業の人事担当者が年末調整の対応でやるべきことを解説します。

【ステップ1】従業員の申告書の提出

人事担当者は、申告書を従業員に配布し提出を促します。従業員にとっても年末調整は不明点も多い作業となるため、人事担当者は問い合わせや書類の不備に対応しなければなりません。

従業員から提出してもらう申告書やその他の種類は下記です。

提出書類

1.給与所得者の扶養控除等(異動)申告書

従業員が扶養控除などを受けるために必要な書類です。従業員本人や扶養している親族に、寡婦控除・障害者控除・ひとり親控除・勤労学生控除などの要件を満たせば、控除が受けられるため、必要な情報を記入する必要があります。

2.給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

基礎控除(所得額に応じて段階的に控除額が決められる)、配偶者控除(配偶者がいる場合、所得額や条件に応じて控除が受けられる)、所得金額調整控除(条件に応じて、税負担額が増える家庭を対象として控除が受けられる)の3種を1枚で提出できる書類です。

3.給与所得者の保険料控除申告書と控除証明書類

生命保険や地震保険、年金保険など、その年に支払った保険料は控除の対象となります。加入している保険会社から秋頃になると控除証明書が送られてきます。控除証明書をもとに申告書を記入し、控除証明書と合わせて提出してもらいます。

生命保険や地震保険、年金保険など、その年に支払った保険料は控除の対象となります。加入している保険会社から秋頃になると控除証明書が送られてきます。控除証明書をもとに申告書を記入し、控除証明書と合わせて提出してもらいます。

従業員が住宅ローンを利用して住宅を購入や増改築した場合に、要件を満たすことで控除が受けられます。 申告書と一緒に、住宅借入金等特別控除証明書(税務署が発行)や年末残⾼等証明書(金融機関が発行)などの書類を提出してもらいます。

4.前職の源泉徴収票

従業員が年度内に転職して入社した場合には、前職の源泉徴収票を提出してもらいます。

1、2、3の書類は、年末調整の対象者全員に提出してもらう書類です。

4の書類は該当者のみに提出してもらう書類です。

【ステップ2】年末調整の計算

従業員へ1月から12月に支払った給与や賞与の総額と、源泉徴収した総額を計算します。その年の途中で入社した従業員がいる場合には、前職の源泉徴収票をもとに計算する必要があります。

給与や賞与などの合計額をもとに「給与所得控除額」を計算し、その額を支払った総額から差し引いた「給与所得控除後の金額」を計算します。 給与所得控除額は、収入額に応じて計算方法が異なります。給与所得控除額を正しく計算するために、従業員から提出してもらった書類が必要になるのです。

【ステップ3】源泉徴収票の作成

源泉徴収票とは、従業員に支払った給与や社会保険料など、1年間の総額を証明するための書類です。年末調整の計算ができたら、源泉徴収票を作成します。

【ステップ4】源泉徴収税の納付

年末調整によって確定した源泉徴収税額を、翌年1月10日までに税務署へ納付します。

【ステップ5】法定調書の作成と提出

年末調整によって、支払額や源泉徴収額が確定したら、税務署や市区町村に提出する書類を作成し、翌年1月31日までに提出する必要があります。 ※提出が必要な書類の詳細については後述します。

年末調整で税務署に提出が必要な書類

年末調整で税務署に提出が必要な書類は、下記のとおりです。

源泉徴収票

源泉徴収票とは、従業員に支払った給与や社会保険料など、1年間の総額を証明するための書類です。源泉徴収票は2部作成して、1部は従業員へ12月中に配布し、もう1部を税務署へと翌1月31日までに提出する必要があります。

給与所得・退職所得等の所得税徴収高計算書

給与所得・退職所得等の所得税徴収高計算書とは、会社側が従業員から徴収した所得税を納めるための書類で、所得税額を記載します。 この書類は、年末だけではなく、毎月の給与にて概算で徴収した所得税を納めるときにも税務署へ提出している書類です。年末調整を行った際には、年末調整による不足額や超過税額を記載して、翌年1月10日までに提出します。

支払調書

支払調書とは、給与以外に報酬や手数料などとして支払った金額と、源泉徴収した額を証明するための書類です。たとえば従業員社宅の家賃として不動産オーナーへの支払や、会社の顧問弁護士への報酬、フリーランス契約などがあります。 年間の報酬支払額が5万円を超える場合、また不動産使用料や手数料などで15万円を越えるなどの場合には書類を作成し、税務署へと翌1月31日までに提出する必要があります。

法定調書合計表

法定調書合計表とは、会社側が従業員に支払った給与や賞与の合計額や、社会保険料や所得税などの徴収額、さらに外部委託している先への支払額などの総額を記載する書類です。

源泉徴収票や支払調書が作成できれば、その内容をもとに法定調書合計表が作成できます。 支払調書と源泉徴収票と一緒に翌1月31日までに税務署へと提出します。

年末調整で市区町村に提出が必要な書類

年末調整の書類は、税務署だけではなく従業員が居住する市区町村の各地にも提出が必要です。

給与支払報告書

給与支払報告書とは、市区町村に提出する書類で、住民税を計算するために使用されます。

給与支払報告書の内容は源泉徴収票とほぼ同じですが、総括表と個人別明細書に分かれます。

総括表は、会社名や所在地、従業員総数やその市区町村に居住する従業員数などの情報を記載した、いわゆる表紙のような役割があります。 個人別明細書は、源泉徴収票と同じ内容のもので、全員分を提出します。

まとめ

年末調整は、従業員一人ひとりの家族構成や事情によってそれぞれ異なるため、人事担当者が確認する内容は多岐に渡ります。

また制度が変わることで提出書類の様式が変更されたり、控除する要件が変わったりすることもあるため注意が必要です。 人事担当者はスムーズに対応できるよう、必要な書類やスケジュールを管理して進めていきましょう。