こんにちは。(株)日本М&Aセンター食品業界専門チームの岡田 享久です。

当コラムは日本М&Aセンターの外食・食品専門チームのメンバーが業界最新情報を執筆しております。

本日は岡田が「外食企業のファンドへの譲渡事例」についてお伝えします。

当社成約事例(フジバンビ×JR九州)

先日、株式会社日本M&Aセンターと株式会社日本政策投資銀行の出資する株式会社日本投資ファンド(J-FUN)と肥銀ブリッジ投資事業有限責任組合が保有する株式会社フジバンビの株式をJ-FUN初のイグジット案件として九州旅客鉄道株式会社(JR 九州)に譲渡しました。

フジバンビは、熊本の銘菓として広く親しまれる「黒糖ドーナツ棒」を主力商品に持つ、創業 75 年 を迎える菓子製造企業です。

2018年に経営を引き受けて以降、業容拡大の結果、過去最高益でJR九州に譲り渡しました。

ではそもそもファンドのイグジットとはどのようなものなのでしょうか。

投資ファンドとは

我々が外食企業のオーナーと日々面談をする中でファンドの話を切り出す時、最初の質問はファンドに対してのイメージの問題です。

かつてのハゲタカファンド(倒産しかかっている企業を買収して解体し、売却益を得る。弱っていたり、すでに死んでしまったりした獲物の肉を食べるハゲタカのイメージに似ていることから、「ハゲタカファンド」と呼ばれるようになった)の印象を引きずっている経営者は現在でも少なくないです。

野村総合研究所で行われた研究ではファンドと接触前のイメージは56%が悪いイメージです。

ただ接触後では28%まで悪いイメージと回答する割合が落ちていることが証明されています。

普段経営者と関わっている銀行や税理士、会計事務所ですらファンドは紹介しづらいという声も聴きます。 ではなぜこのようなイメージを持つのでしょうか。

これはやはりファンドのこと、ファンドの理念・担当者の人柄や企業に対する方向性を知らないということが一番に上げられると想定します。

ではまず投資ファンドとはどのような組織なのでしょうか。

「投資ファンド」とは投資家から集めた資金をあるテーマに沿った投資先に投資し、そこから上がる配当や売却益などを投資家に分配する仕組みです。

我々日本M&Aセンターの主なお客様は、定義で言えば様々ですが未上場の中小企業です。

この未上場中小企業をメインに投資を行うファンドが、PEファンド(プライベートエクイティーファンド)と呼ばれるファンドです。

フローとして大まかにいえば以下の通りです。

1.ソーシング(投資対象企業の探しだし)

2.投資の実行(スキー策定やファイナンスのアレンジなど含む)

3.経営戦略の策定・実行支援(企業価値の向上へ努める)

4.Exit(他社への譲渡や、株式公開など)

端的に言うと投資家から集めた資金で、投資先を選定して投資を行い、最後に所有する株式を第三者にバトンタッチしてキャピタルゲインをあげて投資家に資金を戻していくというビジネスです。

このキャピタルゲインの金額が大きければ評価をされますが、人員のリストラや不採算部門を切り出すようなファンドの運営手法であれば、事業を承継するパートナーとしてオーナーは選びません。

またファンドの出資者は年金基金や銀行や生損保など機関投資家が中心です。

彼らも社会的意義を重要視しているので、ファンドも出資者の意図を組み込まなければいけません。

ただ自分たちの利益になるような行動をするということは出来ないのが現実になります。

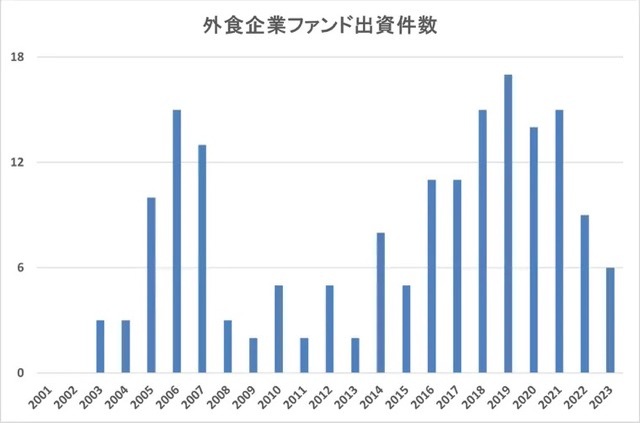

実際、投資ファンドによる外食企業へのM&A件数はリーマンショックや新型コロナウイルスといった外部環境に左右される面はあるものの、大まかな流れとしては増加傾向にあります。

出典:レコフM&Aデータベースより日本M&Aセンター作成

【検索期間】2001/01/01~2023/07/05 (公表日など) 【データ種別】[M&A]M&A 【キーワード】投資会社(投資) 【業界】外食 【形態】合併, 買収, 事業譲渡(営業譲渡), 資本参加

近年の外食産業における代表的なイグジット案件

2000年代中頃から日本の外食産業にもファンドによる投資が盛んに行われるようになってきました。

以下に代表的な例を並べています。

近年の外食産業における代表的なイグジット案件

2000年代中頃から日本の外食産業にもファンドによる投資が盛んに行われるようになってきました。

以下に代表的な例を並べています。

・新光プリンシパル・インベストメント×フレッシュネス (2006年10月 フレッシュネスバーガー 出資比率0→44%)

・アドバンテッジパートナーズ×コメダ (2008年3月コメダ珈琲店 全株式取得)

・ポラリス×サムカワフードプランニング (2010年12月 鳥良、磯丸水産など 全株式取得)

・ベインキャピタル×すかいらーく (2011年10月 ガスト・バーミヤン 0→98.7%)

・ポラリス×江戸一 (2014年11月 すたみな太郎など 全株式取得)

・クレアシオン・キャピタル×ビー・ワイ・オー (2016年3月 おぼんdeごはん、和食居酒屋「えん」等の運営 0→50%超)

・J-STAR×セクションエイト (2018年1月 相席屋、The Public Stand等 0→50%超)

・FCDパートナーズ×俺の (2018年7月 俺のフレンチ等 出資割合非公表)

・日本企業成長投資×サング (2020年2月 焼肉うしごろ等運営 出資割合非公表)

・パシフィック・アライアンス・グループ×GYRO HOLDINGS (2021年7月 マルチブランド運営 取得割合非公表)

・エンデバー・ユナイテッド×アートオブウォー (2023年2月 レストラン事業 出資割合非公表)

出所:各社公表情報より

近年の動向

2010年に当社でファンドへの譲渡しのお手伝いをさせて頂いたサムカワフードプランニングの例では、投資ファンドポラリスのハンズオンによる経営後、2013年には株式会社クリエイト・レストランツ・ホールディングスと資本提携し、2014年には東京証券取引所2部、19年には東京証券取引所1部に昇格しております。

以前はコメダやすかいらーくといった一種規模もブランドも確立した大企業への投資が多かったのに対して、近年では焼肉のうしごろグループを経営するサングに日本企業成長投資が参画したように、売上規模が10~30億円規模の外食企業へのファンド参画も盛んに行われています。

充実した資金力により出店のサポートや、採用ノウハウ、福利厚生面でも改善が行われ、より企業が筋肉質になるケースが見られます。

事業会社とのM&Aによりシナジー効果を生んだ方が良いケース、ファンドの力を借りて更なる成長を望む方が良いケース。

著者

神奈川県出身。早稲田大学法学部卒業後、明治安田生命にて営業企画・債券投資業務に従事し、日本M&Aセンターに入社。外食・食品業界専門チームにて、企業の存続と発展に向けたM&Aの提案に従事している。