会社の資金繰りを楽にするには、キャッシュの管理が欠かせない。帳簿上の数字も重要だが、特に資金力が限られた中小企業は、キャッシュフロー経営も意識する必要がある。従来手法からの脱却で何が変わるのか、キャッシュフロー経営の概要を押さえていこう。

目次

キャッシュフロー経営とは?

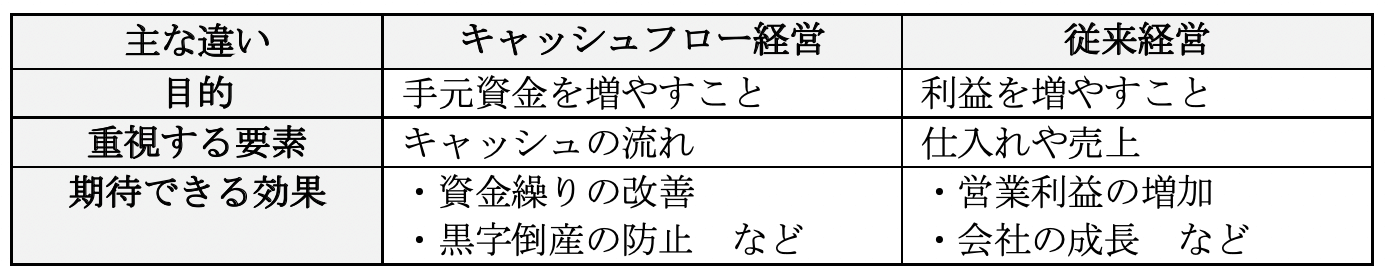

キャッシュフロー経営とは、手元資金を増やすために「キャッシュの流れ」を重視した経営手法である。簡単に言い換えると、資金の回収サイトを早めると同時に、支払いサイトを遅らせる手法であり、資金繰りを改善できる戦略として注目されている。

従来の経営手法では、利益の源泉となる仕入れや売上が重視されていた。成長を目指す上でこの考え方は間違っていないが、大量の仕入れなどによって手元のキャッシュが減ると、資金力の乏しい企業は経営できなくなる恐れがある。

どれだけ売上があっても、手元資金がない企業は仕入れや税金の支払いに対応できない。経営戦略の幅も狭まるため、キャッシュフローに目を向けることは必須と言える。

キャッシュフロー経営のメリットは自由度が上がること

キャッシュフロー経営に取り組むと手元資金が増えるため、経営の自由度が高まる。新たな設備投資や海外進出など、目的に合わせた経営戦略を選べるようになるだろう。

細かく見るとどのようなメリットがあるのか、以下では代表的なものを紹介する。

<キャッシュフロー経営のメリット>

・黒字倒産や資金ショートを防ぎやすくなる

・社会的な信用度が上がり、資金調達のハードルが下がる

・過剰投資の防止につながる

上記のほか、デフレに強い体制を築ける点もキャッシュフロー経営のメリットだ。デフレ時には相対的に貨幣の価値が上がるため、手元資金が多いほど有利な状況になる。

キャッシュフロー経営にデメリットはある? 3つの問題点

一方で、キャッシュフロー経営にはデメリットや問題点もある。成長性を損なうケースもあるため、従来経営とのバランスを取ることが重要だ。

<キャッシュフロー経営のデメリットや問題点>

・将来への投資が制限される

・過度な資産処分(リストラを含む)につながる恐れがある

・インフレ時は不利な状況になる

手元資金を重視するキャッシュフロー経営では、営業活動で生じたキャッシュフローの範囲内で投資をすることが原則になる。思い切った投資は難しくなるため、タイミング次第では深刻な機会損失につながるかもしれない。

また、手元資金を重視しすぎると、さまざまな経営リソースを手放すことになるだろう。その中に人的資源が含まれる(=リストラをする)場合は、社員のモチベーションや会社の評判が下がることも考えられる。

キャッシュフロー経営が必要な中小企業

キャッシュフロー経営にはデメリットや問題点もあるため、全ての企業に向いているわけではない。中小企業にも、従来の経営手法が適している企業は多く存在している。

では、上記のメリットとデメリットを踏まえると、キャッシュフロー経営はどのような企業に適した手法と言えるだろうか。

スタートアップ企業

創業して間もないスタートアップ企業は、売上や入出金サイトが不安定になりやすい。融資審査のハードルも高いので、日頃からキャッシュを守るための工夫が必要になる。

以下では一例として、スタートアップ企業の資金繰り対策を紹介しよう。

<スタートアップ企業の施策例>

・料金を前払いしてもらえる契約を結ぶ

・売上債権の回収は当初から厳しく管理する

・支払い時には後払いの契約を結ぶ

支払いを遅らせる方法としては、法人クレジットカードの活用も有効だ。クレジットカードを使うと、支払日を1ヵ月~2ヵ月遅らせることができ、支払額に応じたポイントも貯められる。

法人カードの審査が通らない場合は、経営者個人のクレジットカードを使うことも考えたい。ただし、支払いが遅れると信用を著しく損なうため、使った金額や支払日はしっかりと確認しておこう。

入出金サイトや資金繰りが不安定な企業

入出金サイトや資金繰りが不安定な企業も、キャッシュフロー経営に取り組む意義がある。具体例としては、売上債権の回収が遅れやすい企業や、時期によって仕入れのタイミングが変わる企業などが挙げられる。

実際にどのような資金繰り対策が考えられるか、いくつか例を紹介しよう。

<資金繰り対策の例>

・不良在庫を処分する

・仕入れを調整して過剰在庫を防ぐ

・売上のタイミングを調整する

・借入金返済のリスケジュールを交渉する

・追加で融資を受ける

スタートアップ企業に比べると、起業から数年が経った企業には多くの選択肢がある。取引先や金融機関との交渉も含めて、できるだけ手元資金を増やすための施策を考えてみよう。

大きな支出が多い企業

潤沢な資金があっても、会社から出ていくキャッシュが多いと経営は不安定になる。そのため、大きな仕入れや投資が多い企業も、キャッシュフロー経営で資金繰りを管理することが必要だ。

ただし、営業利益を生み出す投資や、手元のキャッシュを増やす投資はそのまま続けることが望ましい。将来的な効果をしっかりと予測し、「続ける投資」と「控える投資」を慎重に見極めよう。

中小企業がキャッシュフロー経営を始める4ステップ

キャッシュフロー経営のメリットを最大化するには、正しい手順で経営手法を切り替えなければならない。単に手元資金を把握するだけではなく、改善に向けた施策や体制づくりも必要になるため、入念に計画を立てることが重要だ。

ここからは4つのステップに分けて、キャッシュフロー経営の始め方を解説する。

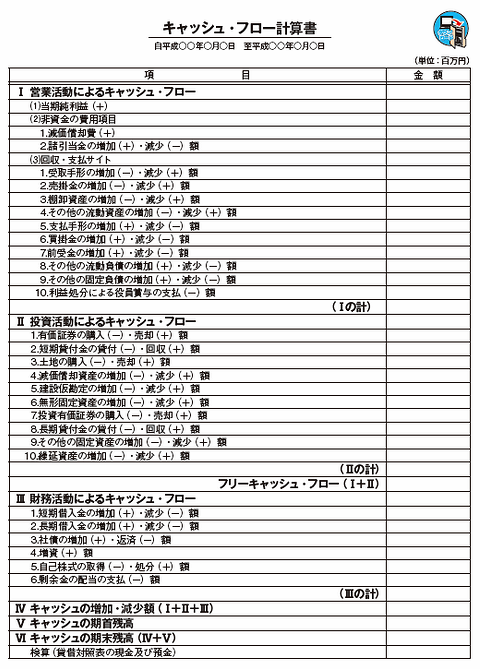

1.キャッシュフロー計算書(資金繰り表)を作成する

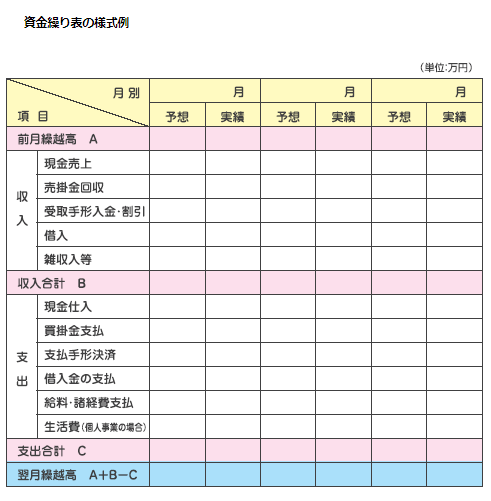

キャッシュフローの状況は、損益計算書や貸借対照表だけでは把握できない。資金の細かい流れを確認するには、「キャッシュフロー計算書」または「資金繰り表」の作成が必要になる。

キャッシュフロー計算書は、損益計算書や貸借対照表とともに「財務三表」に数えられる重要書類である。非上場企業には公開義務がないものの、細かい資金繰りを把握できることから、中小企業や個人事業主にも作成する意義があると言われている。

ただし、キャッシュフロー計算書には厳密なルールがあり、多くの項目を記載する必要があるため、手間を省きたい場合は簡易な資金繰り表でも構わない。いずれかの書類を作成し、自社のキャッシュフローを数値化することから始めよう。

2.実績資金繰り表からキャッシュフローの計画を立てる

現状のキャッシュフローを把握したら、次は過去のデータをもとに「実績資金繰り表」

を作成する。

<実績資金繰り表の作成手順>

1.手元に現金出納帳と預金出納帳を用意する

2.実際の取引データをもとに、直近3年間の資金繰り表を年単位で作成する

3.直近1年分については、月単位の資金繰り表を作成する

実績資金繰り表を作成すると、「毎月どのくらいの支出があるか」や「どれくらいキャッシュが入るか」を視覚化できるため、この情報をもとに将来の計画を立てていく。もし営業キャッシュフロー(※)がマイナスになりそうな場合は、月別に目標や改善計画を立てることが必要だ。

なお、実績資金繰り表に決められた形式・ルールはないため、自社が使いやすいフォーマットを探してみよう。

(※)会社の本業によって生じるキャッシュフローのこと。

3.余計な経費や在庫を減らす

支出を抑える施策としては、経費や在庫を減らす方法が有効である。

余計な経費については、直近数年分の資金繰り表を確認すると見つけやすい。また、生産フローや労務環境の見直しで削減できるコストも多いため、会社のスリム化や業務効率化を進めることも重要だ。

在庫対策では、しばらく売れ残っている不良在庫や、管理コストがかさむ在庫に注目したい。適切な在庫処理が難しい場合は、専用ツール(在庫管理システムなど)の導入も検討しよう。

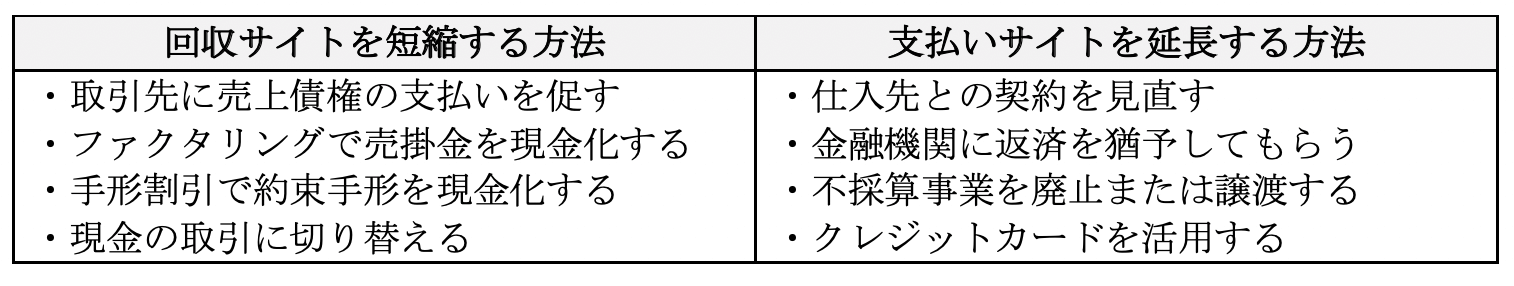

4.入出金サイトを調整する

資金繰りの改善では、「入出金サイトの調整」もポイントになる。長期的なキャッシュ増減は変わらないが、売掛金などの回収サイトを短縮し、仕入れなどの支払いサイトを延長すれば、手元資金が多い時期を増やせるはずだ。

具体的にどのような対策があるのか、以下で一例を紹介しよう。

入出金サイトは自社だけでの調整が難しく、基本的には取引先との交渉が必要になる。強引に進めると関係が悪化しかねないため、相手側の条件も聞き入れなければならない。

また、金融機関に返済のリスケジュールを依頼する場合は、損益計画書や経営改善計画書などの資料が求められる。信用をできるだけ下げないように、万全の準備を整えてから申し込むことを意識しよう。

キャッシュフロー経営はこまめに効果検証し、ブラッシュアップを目指そう

企業の財務状況は常に変わるため、キャッシュフロー経営は都度見直す必要がある。こまめにキャッシュフローを検証し、効果が出ない場合は軌道修正をしなければならない。

当初の計画通りに進むとは限らないので、施策を検証またはブラッシュアップするための体制も整えておこう。