1 はじめに

令和元年度税制改正に伴う「相続税法基本通達等の一部改正について(法令解釈通達)のあらまし(情報)」を国税庁が11月13日に公表しました。(HP国税庁)

この中には、小規模宅地特例で特定事業用宅地等の範囲に関する事例や、配偶者居住権が合意等により消滅した場合の事例などが掲載されています。今回は小規模宅地特例で特定事業用宅地等の範囲に関する事例について以下で簡単に説明します。

2 小規模宅地等特例で特例事業用宅地等の範囲に関する事例

小規模宅地等の特例について、相続開始前3年以内に新たに事業の用に供された宅地等であっても、特定事業宅地等の範囲から除外されない政令で定める規模以上の事業を「特定事業」として、特定事業に該当する要件等を算式等で明らかにしていました(措通69の4-20の3)。

そして、この特定事業に該当するか否かの判定方法は、それぞれの特定宅地等ごとに算式を満たすか否かとします。

以下では、特定事業の判定に関する4事例について説明します。

【事業の用以外の用に供されていた部分がある場合の特定事業の判定】

《事例》被相続人Xは、その相続開始前3年以内に宅地等(1,000㎡)と建物を取得し、取得後直ちに下図のように利用し、相続開始直前まで居住の用及び事業の用に供していました。この場合の措置法令第 40 条の2第8項に定める規模以上の事業(特定事業)は、どのように計算して判定するのでしょうか。

〇建物の相続税評価額 8,000,000 円、 宅地等の相続税評価額 20,000,000 円

〇建物(1F)で甲の事業に係る業務で使用していたX所有の機械装置の相続税評価額 2,000,000 円

本事例における特定事業の判定は、以下のようになります。

➀減価償却資産のうち事業の用に供されていた部分で被相続人が有していたものの相続開始時の価額(分子)

➁宅地等のうち新たに事業の用に供された部分の相続開始時の価額(分母)

➁-1 宅地等のうち新たに事業の用に供された部分(特定宅地等)

➁-2 ➁-1の相続開始時の価額

➂ 特定事業の判定

したがって、当該事業は、特定事業に該当することとなり、上記➁の新たに事業の用に供された部分(500㎡)について、他の要件を充たす場合には、特定事業用宅地等に該当することになります。

【事業を行っていた者が宅地等を新たに同じ事業の用に供した場合の特定事業の判定】

《事例》被相続人Xは、その相続開始前5年以内に宅地等(1,000㎡)の上に建物1棟を所有し、1階部分を事業用に、2階部分を居住の用に供していましたが、相続開始前3年以内に、居住の用に供していた2階部分を、新たに、1階部分と同じ事業の用に供することとし、相続開始直前まで引き続き事業の用に供していました。この場合の措置法令第 40 条の2第8項に定める規模以上の事業(特定事業)は、どのように計算して判定するのでしょうか。

〇建物の相続税評価額 3,000,000円、 宅地等の相続税評価額 30,000,000円

〇宅地等の上で行われるXの事業に係る業務で使用していたX所有の車両の相続税評価額1,000,000円

本事例における特定事業の判定は、以下のようになります。

➀減価償却資産のうち事業の用に供されていた部分で被相続人が有していたものの相続開始時の価額(分子)

3,000,000円 + 1,000,000円 = 4,000,000円(減価償却資産の価額の合計額)

(建物の価額) (車両の価額)

※1階部分の事業と2階部分の事業は同一の事業であるため、建物及び車両の価額の全てが分子に算入されます。

➁ 宅地等のうち新たに事業の用に供された部分の相続開始時の価額(分母)

➁-1 宅地等のうち事業の用に供されていた部分 1,000㎡(宅地等の面積)

➁-2 ➁-1の相続開始時の価額 30,000,000円(宅地等の価額)

②-3 ②-1のうち相続開始前3年以内に新たに事業の用に供された部分(特定宅地等)

➁-4 ②-3の相続開始時の価額

➂特定事業の判定

従って、当該事業は特定事業に該当することとなり、上記➁の新たに事業の用に供された部分(500㎡)について、他の要件を充たす場合には、特定事業用宅地等に該当することになります。

【被相続人等の事業が特定宅地等を含む一の宅地等(敷地)の上で行われていた場合の特定事業の判定】

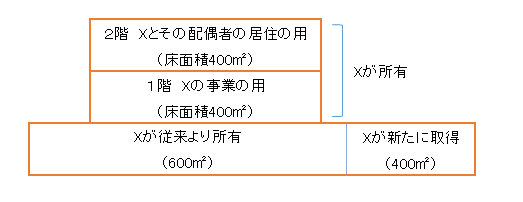

《事例》被相続人Xは、その相続開始前5年以内から自己の所有する宅地等(600㎡)の上に建物1棟を所有し、その建物について下図のように事業の用及び居住の用に供していましたが、相続開始前3年以内に、当該宅地等に隣接する当該建物の敷地の用に供されている宅地等(400㎡)を取得して新たにこれらの用に供し、相続開始直前まで、これらの宅地等を一体として利用していました。この場合の措置法令第 40 条の2第8項に定める規模以上の事業(特定事業)は、どのように計算して判定するのでしょうか。

〇建物の相続税評価額 8,000,000円、 宅地等(1000㎡)の相続税評価額 30,000,000円

〇建物(1階)でXの事業に係る業務で使用していたX所有の機械装置の相続税評価額

2,000,000円

本事例における特定事業の判定は、以下のようになります。

➀減価償却資産のうち事業の用に供されていた部分で被相続人が有していたものの相続開始時の価額(分子)

➁ 宅地等のうち新たに事業の用に供された部分の相続開始時の価額(分母)

➁-1 宅地等のうち事業の用に供されていた部分

➁-2 ➁-1の相続開始時の価額

②-3 ②-1の宅地等のうち相続開始前3年以内に新たに事業の用に供された部分(特定宅地等)

➁-4 ②-3の相続開始時の価額

➂特定事業の判定

従って、当該事業は特定事業に該当することとなり、上記➁の新たに事業の用に供された部分(400㎡)について、他の要件を充たす場合には、特定事業用宅地等に該当することになります。

【新たに事業の用に供された宅地か否かの判定と特定事業の判定】

《事例》被相続人であるXは、10年以上前から飲食業を営んでおり、相続開始前3年以内に新たに次の宅地を取得し、相続開始直前までそれぞれ事業の用に供していていました。これらの宅地は小規模宅地等の特例の特定事業用宅地等の範囲から除かれる「相続開始前3年以内に新たに事業の用に供された宅地等」に該当するでしょうか。

〇規模拡大のため、新店舗の敷地として新たに事業の用に供した甲宅地

〇事務所の引っ越しにより新しい事務所の敷地として新たに事業の用に供した乙宅地

〇飲食業は継続したまま、多角化の一環として新たに製造業に進出し、工場の敷地として新に事業の用に供する丙宅地

令和元年度税制改正により、小規模宅地等の特例の対象となる特定事業用宅地等の範囲から、被相続人等の事業の用に供されていた宅地等で、「相続開始前3年以内に新たに事業の用に供されたもの」を除くこととされました。しかし、当該宅地等の上で被相続人等が政令で定める規模以上の事業を行っておれば、特定事業用宅地等の範囲から除かれないこととされました(措法69の4➂一)。

上記事例の甲宅地、乙宅地、丙宅地は、いずれも相続開始前3年以内に新たに事業の用に供されたものですが、これらの宅地について、それぞれ以下の算式を充たす場合のその事業の用に供された宅地等については、この「相続開始前3年以内に新たに事業の用に供された宅地等」に該当しないことになります。よって、他の要件を充たす限り、特定事業用宅地等に該当することになります。

➀÷➁ ≧ 15/100

➀:下記の事業の用に供されていた一定の資産(※)のうち、被相続人等が有していたものの相続開始時の価額の合計額

➁:新たに事業の用に供された宅地等の相続開始時の価額

※上記の「一定の資産」とは、以下に掲げる資産(その資産のうちにその事業の用以外の要に供されていた部分がある場合には、その事業の用に供されていた部分に限ります)をいいます。

イ)その宅地等の上に存する建物(その附属設備を含みます)又は構築物

ロ)所得税法第2条第1項第19号に規定する減価償却資産でその宅地等の上で行われるその事業に係る業務の用に供されていたもの(上記イ)に掲げるものを除きます)

(提供:チェスターNEWS)