数ある勘定科目のなかでも、その複雑さから特に曖昧になりやすい「雑収入」。雑収入は決算書の見た目に加えて、金融機関からの評価にも影響を及ぼす重要な勘定科目だ。雑収入の取り扱いに自信がない経営者は、これを機に正しい基礎知識をしっかりと身につけていこう。

目次

勘定科目とは?

会計や経理関係の仕事と縁がないと「勘定科目」といわれてもピンとこないかもしれない。まずは、勘定科目について確認しておこう。勘定科目とは、会社のお金や商品などの出入りを分かりやすく分類し記録するためにつけられた見出しのようなものだ。例えば個人で家計簿をつける際に「給料」「家賃」「光熱費」など収入や支出の内容の内訳を分類して書くだろう。

会社の取引においてもさまざまな資産・負債・資本の増減、費用・収益の発生がある。それらの性質を分かりやすく分類するための科目の総称が勘定科目だ。

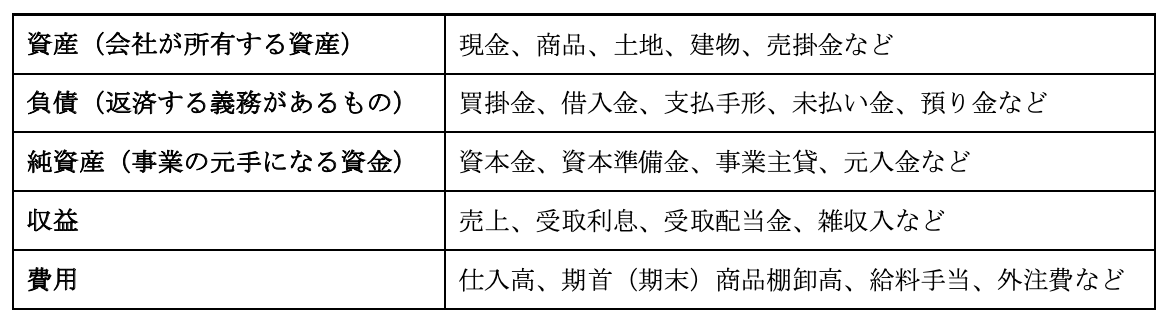

勘定科目は大きく5つのグループに分類される

勘定科目は、大きく分けると「資産」「負債」「純資産」「収益」「費用」の5つのグループに分けられる。これらは、会社の決算書類である貸借対照表や損益計算書上の項目であるため、それぞれどのようなものか分かるだろう。各グループのなかで分類される主な勘定科目を紹介しよう。

法人と個人事業における雑収入とは?

雑収入の考え方は、法人と個人事業主で異なる部分も多い。ここでは、「法人における雑収入」と「個人事業における雑収入」のそれぞれの考え方を見ていこう。

・法人における雑収入

法人は、法人が得た収入をすべて損益計算書や試算表などの財務諸表に記載することが必要だ。しかし収入には、さまざまな性格を持つものがあるため、勘定科目を使って区別する。例えば営業活動(本業)で得た収入は「売上高」の勘定科目を使用するといった具合だ。

また上述した「収益」の勘定科目に記載した雑収入とは、営業外収益のうちどの勘定科目にも当てはまらないものの総称だ。金額が低いなどの理由で重要性が低い収益は、まとめて雑収入として処理されている。この説明だけでは少し分かりづらいため、もう少し基礎的な部分から解説していこう。

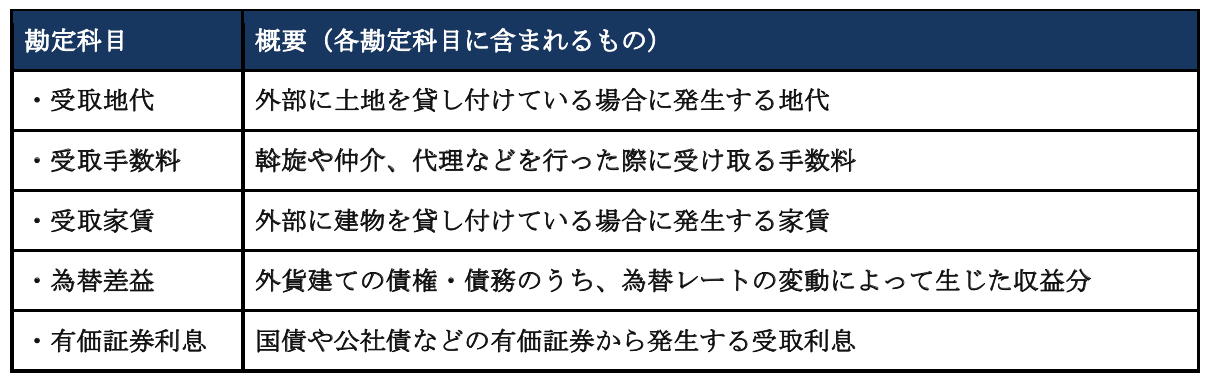

一般的な企業が経営をしていると、営業活動(本業)以外の部分で収益が発生することがある。これを「営業外収益」といい、不動産を外部に貸し付けている場合や、銀行から利息を受け取る場合などがこれに該当する。営業外収益はその内容によって、10種類以上の勘定科目に分けられている。

○営業外収益の勘定科目の一例

上記のように営業外収益にはさまざまな勘定科目があるが、そのいずれにも該当しないものが雑収入だ。雑収入は「雑益」とも呼ばれており、例えば法人税や都道府県民税の還付加算金などが含まれる。そんな雑収入を計上する規則については、以下のように定められている。

・営業外収益のうち、その金額が営業外収益の総額の百分の十以下のもので、一括して表示することが適当であるもの

つまり、営業外収益のほかの勘定科目に当てはまらない収益であっても、一定以上の金額であれば雑収入には含まれないため注意しておきたい。このような収益については、売上高など別の勘定科目で処理をすることになる。

・個人事業における雑収入

個人事業を営む場合は、後述する事業所得において収入や経費、所得金額などを計算していく。簡単にいうと、個人が得るさまざまな収入のなかから事業に関係する収入のみを抜きだして事業所得の計算をするのである。売上高も雑収入も事業に関係する収入だ。両者の違いは、本業として生み出される収入か、本業に付随する収入かという点だ。

例えば製造業の場合、製造した製品の売却による収入が「売上高」となる。一方、作業工程で発生する作業くずの売却による収入は、本業に付随する収入のため「雑収入」となる。

雑収入と雑所得の違い

ここでは、個人事業における雑収入と雑所得の違いについて見ていこう。

雑収入とよく似た言葉に、「雑所得」と呼ばれるものがある。この2つは混同されがちだが、実際には全く異なるものであるため注意が必要だ。上記で解説した通り、雑収入は仕訳や財務諸表に用いる勘定科目の一つである。一方雑所得は、個人に対する課税所得の一つだ。個人の所得は、例えば給与所得や配当所得、不動産所得など全部で10種類ある。

法人と個人の考え方は、1年間に得た収入の区分の仕方にある。

法人は、1年間のすべての収入を損益計算書や試算表などの財務諸表に記載する必要がある。一方、個人の場合は、1年間の収入がすべて事業所得として損益計算書や試算表などの財務諸表に記載されるわけではない。

個人は、公平な課税を行うためなどの理由から1年間の収入をその性格や発生元などから10の区分に分ける。これを所得区分という。例えば会社員の給料は給与所得、事業に関係する収入は事業所得に該当する。

個人では、所得区分に応じて税金の計算方法が異なる。事業所得に該当する収入で、本業に付随する収入は「雑収入」となる。

一方、雑所得は、さまざまな所得のなかの一つである。個人事業主なら確定申告の際に事業所得の申告をしているだろうが、雑所得も同様に確定申告で処理をすることが必要だ。具体的に雑所得とは「ほかの9種類の所得に該当しない所得」である。具体的には、作家以外の原稿料や印税、知人への貸付金利息、公的年金などが挙げられるだろう。

最近は、個人が(事業ではなく)衣服や雑貨、家電などの資産を売却したり、暗号資産取引で収益を得たりすることもあるが、これらも雑所得として区分される。

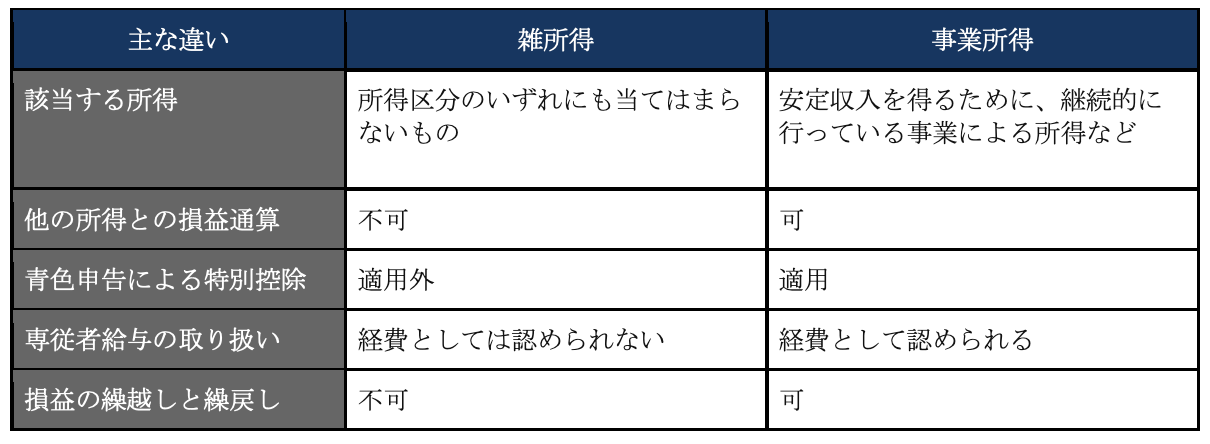

雑所得と事業所得の違いは? 副収入はどちらに該当する?

税務について詳しくなりたい方は、予備知識として「雑所得」と「事業所得」の違いも理解しておきたい。個人事業主であれば事業所得を申告しているはずだが、それは事業活動をすることによって所得を得たからである。ただし事業所得の収入金額は、金銭による収入だけでなく物または権利などの取得時における価額や経済的利益の享受時における価額も含まれる。

商品について災害や盗難などで損害を受けた際に受け取る保険金や損害賠償金、後述するが空箱など作業くずの売却代金などの雑収入も事業所得の計算に含めることが必要だ。一方例えば会社員が行う副業など、それを業としない取引(販売、役務の提供など)から収入を得ることもあり、このような場合は通常雑所得として区分される。

なお雑所得は、事業ではないため、経費などの取り扱いや確定申告時の青色申告特別控除の取り扱いなどが事業所得の場合と異なるのが特徴だ。

上記から分かるように、税務申告の際には事業所得として申告したほうが税務面でのメリットが大きい。一方で、雑所得にも手軽に申告できるメリットはあるが、事業所得において認められているほとんどの制度を利用できなくなる。

そのため、所得が発生した場合は安易に雑所得として申告することは避け、「事業所得として申告できないか?」をその都度調べるようにしよう。

雑収入の範囲は? 含まれる項目の具体例

雑収入の考え方は、法人と個人事業では違う部分も多い。そこで、ここでは法人と個人に分けて雑収入の範囲を見ていこう。

法人における雑収入の範囲

法人における雑収入では、前述の通り、雑収入には営業外収益の10%以下という基準があるため、雑収入として処理できる範囲は企業によって大きく異なる。ただし、雑収入に当てはまるものにはある程度の傾向が見られるため、以下では雑収入の一例を見ていこう。

○雑収入に含まれる収入の一例

・現金過不足

・各種税金の還付金や還付加算金

・保険会社の契約者配当金

・営業活動以外で発生した地代や家賃

・損害賠償金

・預かり保証金

・報償金

・保険金

・祝儀や祝い金

・作業屑やスクラップの売却収入

・アフィリエイト収入 など

上記が雑収入の一例となるが、簡単にいうと「ほかの勘定科目に当てはまらない雑多な項目かつ金額的にも重要性に乏しい項目」を処理するための勘定科目というわけだ。ただしなかには扱いが難しいものや判断に迷いやすいものもある。そのため以下では、特に注意しておきたい例をピックアップして概要を詳しく解説していく。

1.現金過不足

帳簿上の現金残高と実際の現金残高が一致しない場合には、その差額を「現金過不足」として処理をする。例えば、伝票上のデータと手元の現金額を比べるレジ締めにおいて、不一致が発生したときに計上する勘定科目と考えれば分かりやすいだろう。

現金過不足の注意点は、あくまでも「一時的な勘定科目」である点だ。不一致の原因が判明したときには、後日正しい勘定科目に振り替える必要がある。

また、原因不明の現金過不足を抱えている状態で決算日が到来した場合には、その勘定を雑損失・雑収入に振り替える。つまり、現金過不足は決算がくる度に整理をする必要があるので、しっかりと覚えておこう。

2.各種税金の還付金や還付加算金

税金関連の収益のうち、特に消費税還付金は仕組みがやや複雑なので注意しておきたい。消費税の会計処理では決算時に仮払額・仮受額を相殺するが、このときに「仮払額>仮受額」となった場合には、その差額分は還付されるべき消費税といえる。

つまり、仮払額から仮受額を差し引いた金額は収益の一部とみなされるので、この差額分は雑収入勘定として処理される。

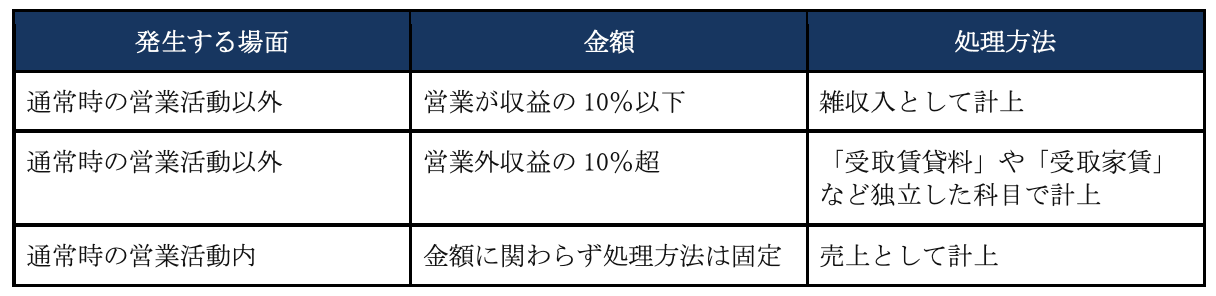

3.営業活動以外で発生した地代や家賃

地代収入や家賃収入については、以下のようにケースごとに処理方法が異なるので要注意だ。

特に多くの不動産を所有している場合は、地代収入・家賃収入が多額にのぼる可能性がある。つまり、雑収入として処理できない恐れがあるので、営業外収益と収益額をしっかりと比較することが重要だ。

4.保険金

対象となる保険は「生命保険・損害保険」の2つに大きく分けられるが、中でも生命保険に関しては、以下のようにさまざまな保険金が雑収入に該当する。

・死亡保険金

・満期返戻金

・解約返戻金

・払済保険金

なお、会計の世界には「保険料」と呼ばれる勘定科目も存在するが、これは支払保険料を処理するための勘定科目。つまり、収益にあたる保険金を処理する勘定科目ではないため、間違えないようにしっかりと覚えておこう。

5.作業屑やスクラップの売却収入

作業屑とは、製品を製造する過程において発生する原材料の残り屑のこと。この残り屑のうち、売却価値・利用価値があるものは資産にみなされるので、収益として処理しなければならない。

製造過程において恒常的に発生する作業屑や、その資産価値が一定以上の作業屑については、売上高として処理することが原則だ。ただし、それ以外の作業屑に関しては営業外収益に計上、すなわち雑収入として処理することが認められている。

6.アフィリエイト収入

アフィリエイトとは、インターネット上に掲載する成功報酬型の広告のこと。例えば、自社でアクセス数につながるようなホームページを開設し、そのページ上にアフィリエイト広告を掲載すれば、ウェブサイトの運営元は一定の収入を期待できる。

このときに発生するアフィリエイト収入は、少額であれば雑収入として処理することが可能だ。ただし、アフィリエイト収入が高額にのぼる場合や、事業としてアフィリエイトに取り組んでいる場合には、営業収益として売上に計上しなければならない。

ここまでを見て分かる通り、雑収入のルールは非常に細かく決められている。基本的には「営業外収益の10%以下」が一つの目安となるが、なかには少額であっても売上に計上される収益が存在するため注意しておきたい。

収益の分類でどうしても悩んでしまう場合には、税理士などの専門家に相談する方法がおすすめだ。雑収入はルールや仕組みがやや複雑であるため、必要に応じて専門家の力も借りながら正しい方法で処理していこう。

個人における雑収入の範囲

個人における雑収入の範囲は、事業所得に該当する収入で本業に付随する収入のみである。例えば作業くずの売却収入などが雑収入となる。上述した法人の雑収入は、個人では雑収入にならないことも多く、個人の場合、現金過不足は「事業主」勘定で処理することが多い。

また還付加算金は「雑所得」、営業活動以外で発生した地代や家賃は状況により「不動産所得」などに該当。保険金についても、状況に応じて「一時所得」や「雑所得」に該当する。個人で雑収入かどうかを判断する場合は、あくまでも本業に付随する収入かどうかで判断しないといけないので、注意したい。

雑収入の仕訳・会計処理の方法は?

ここからは復習の意味合いも込めて、雑収入の会計処理の方法を見直していく。以下では、雑収入の仕訳・会計処理において、特に注意しておきたい勘定科目をまとめてみた。例を用いて解説しているため、正しい処理方法を確認しながらさらに理解を深めていこう。

1.現金過不足の仕訳

・法人の仕訳

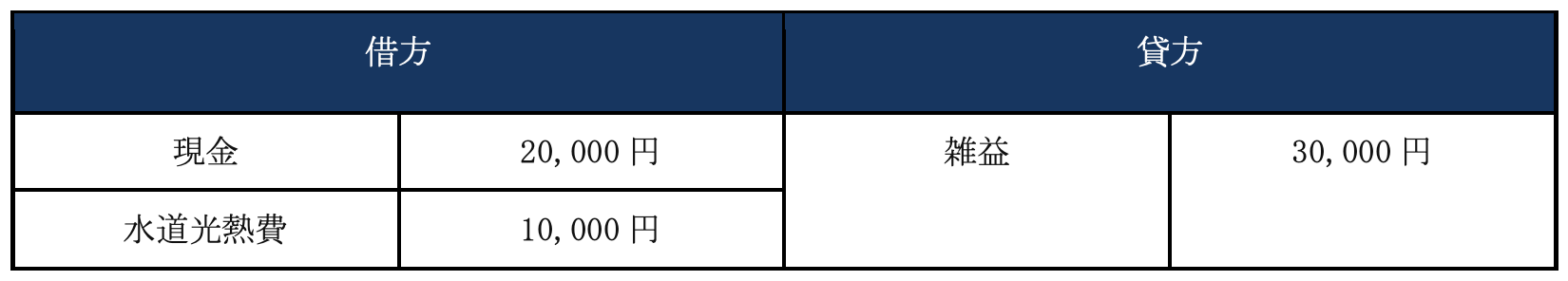

決算時になっても現金過不足が生じている場合には、過剰分・不足分を正しい方法で処理しなければならない。では、仮に5,000円の現金過剰が発生したと考えて、実際の処理方法を確認していこう。

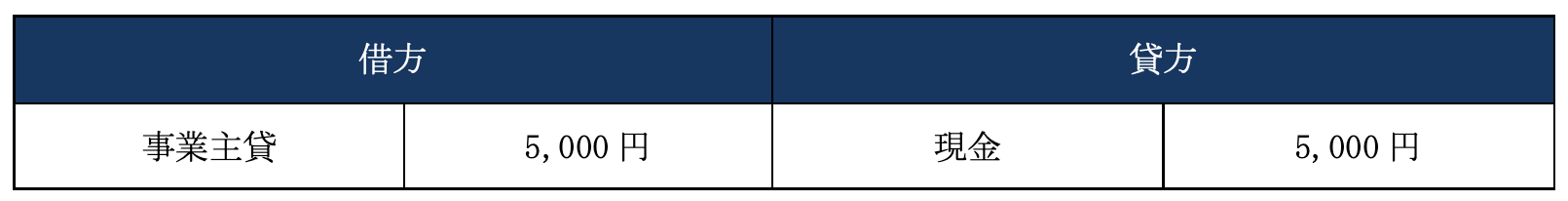

5,000円の現金過剰が見つかったタイミングでは、以下のように帳簿をつけているはずだ。

もし決算までに消耗品代が原因であったことが判明した場合には、上記の現金を「現金過不足」に、現金過不足を「消耗品代」に振り替えれば問題ない。しかし、万が一原因が分からなかったときには、以下のように帳簿を調整する必要がある。

つまり、過剰金を現金過不足勘定の借方から、雑収入(雑益)の貸方へと振り替える作業を行っていく。ちなみに現金不足が発生した場合には、上記の借方と貸方が逆になり、さらに雑益を「雑損」に変える必要があるので注意しておこう。

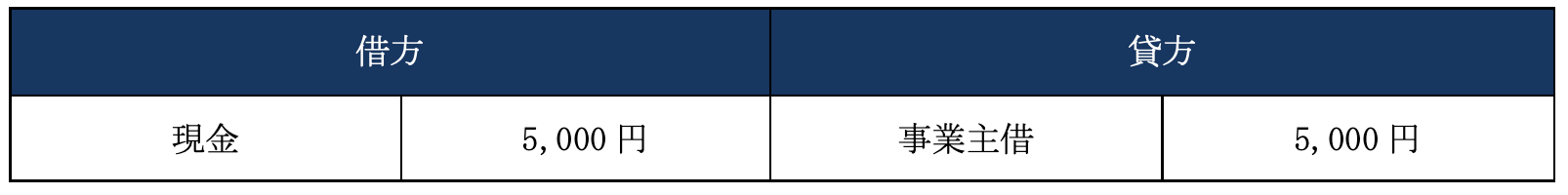

・個人事業の仕訳

個人事業主において、現金過不足が発生する場合は、事業主のプライベートの資金を事業に使ったり、逆に事業資金をプライベートで使っていたりすることもあるため、帳簿の現金残高と実際の事業用現金の残高が合わないことが多い。そのため「事業主」勘定で仕訳が必要だ。

例えば帳簿の現金残高よりも実際の事業用現金の残高が5,000円少ない場合は、下記のような仕訳になる。

逆に帳簿の現金残高よりも、実際の事業用現金の残高が5,000円多い場合は、下記のような仕訳になる。

2.消費税の還付金に関する仕訳

税込処理方式を採用しており、さらに消費税等の仮払額が仮受額よりも大きい場合は、その差額を資産として計上しなければならない。例えば仮払額が20万円、仮受額が15万円であったと仮定すると、仕訳には以下のように記載する。

ここで注意しておきたいのは、仮払額・仮受額をそのまま記載してはいけない点だ。資産として計上するのはあくまでも差額なので、上記の例では「5万円(20万円-5万円)」と記載することが正しい。

3.その他の仕訳

特に注意したいのは上記の2つだが、その他の勘定科目についても基本的な会計処理・仕訳を理解しておくことが重要だ。そこで以下では、各ケースに分けて仕訳の方法を簡単にまとめてみた。

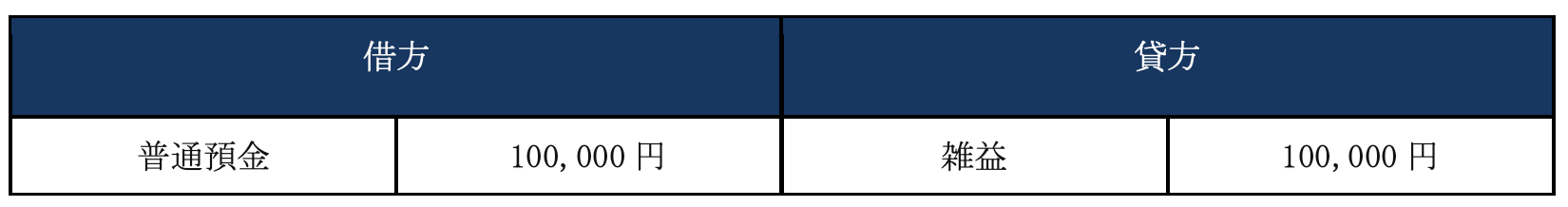

○10万円の保険金を受け取ったとき

個人事業の場合で、保険金が一時所得もしくは雑所得になるケースでは、そもそも仕訳は不要だ。

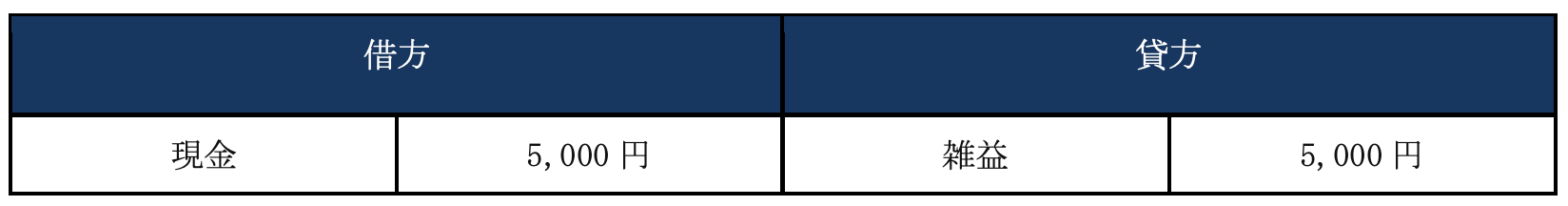

○作業屑・スクラップを5,000円で売却したとき

○賃料(3万円)から水道光熱費(1万円)を差し引いた家賃収入を受け取ったとき

個人の場合で、家賃収入が不動産所得に該当する場合には、雑役(雑収入)ではなく「家賃収入」などの本業の収入科目で処理しないといけないため、注意が必要だ。

ちなみに、作業屑の売却代金や家賃収入を銀行振込で受け取る場合は、借方の現金を「普通預金」に書き換える必要がある。つまり、収益の受け取り方によっても正しい記載方法は変わってくるため、細かいポイントではあるが注意しておこう。

・雑収入(雑益)の計上もれに注意

先に紹介した項目からも分かるように雑収入は、臨時的に発生かつほかのどの勘定科目にも当てはまらない雑多な金銭・資産の出入りを記録するための勘定科目だ。そもそも雑収入としての処理が必要かどうかや、例えば期末をまたいで雑収入が発生しているが入金が翌期となる場合など、当期に計上すべき雑収入を漏らしてしまいがちだ。

実際に雑収入の計上もれとして重加算税が問われる事例も少なくない。金額的に重要性が乏しくても雑収入は法人の収入であり、計上したかどうかで税金額にも影響する。うっかり計上もれをして罰則を受けることのないように注意が必要だ。

個人事業主は「事業主貸」で仕分ける場合も

個人事業主の場合、同じ通帳に事業活動で生じる収支と個人的な事業に付随しない収支が混ざることがあるだろう。しかし複式簿記を使って記帳する場合には、これらを分けて記載しなければならない。個人事業主の事業以外からの入金で例えば家計から事業資金の補充や事業以外の入出金があった場合は「事業主借」「事業主貸」という勘定科目で処理することを知っておこう。

一方、事業に付随して生じる収支でほかのどの勘定科目にも該当しないものは、個人事業主でも「雑収入」として処理することが必要だ。

雑収入の税法・税制上の取り扱いは?

たとえ雑収入であったとしても、消費税の課税対象となるものとならないものがある。そこで、ここでは雑収入と消費税の関係について見ていこう。

雑収入として扱われる収益は、原則として課税売上・課税取引に該当する。つまり、基本的には消費税が発生するものの、以下で挙げる2つの収益については例外(課税対象外)とされているため注意しておきたい。

不動産の賃貸に関するもの

地代収入や家賃収入など、不動産の賃貸によって発生する収益については、基本的に非課税取引として扱われている。ただし、貸付期間が1ヶ月に満たない場合は課税取引に含まれるので、短いスパンで契約・解約をしている企業は注意が必要だ。

またひとくちに不動産といっても、賃貸している不動産が居住用なのか事務所や店舗なのかによって、消費税の取り扱いは異なるため注意したい。例えば賃貸している不動産が居住用の場合、消費税は非課税となる。

一方、賃貸している不動産が事務所や店舗など事業として使われている場合、消費税は課税される。どのような用途かによって消費税の課税関係が異なるので確認が必要だ。

その他、不課税取引として認められているもの

以下に該当する収益については、例外的に不課税取引(課税対象外)として認められている。

○不課税取引として扱われる収益

・法人税の還付金

・消費税の差額調整分(※税抜処理方式の場合)

・受取保険金

・損害賠償金

・祝儀や祝い金

・その他、寸志等の金銭収入

なお、消費税に関して税込処理方式を採用している場合には、消費税を費用として扱うことになるので、原則として課税取引に含まれてしまう。本記事でも軽く解説したが、消費税には「税込処理方式・税抜処理方式」の2つの処理方法があり、どちらを採用するのかによって扱いが大きく変わってくるため注意しておこう。

また法人税の還付金や受取保険金などは、個人では事業所得の雑収入にはならないため、注意したい。

雑収入の扱いにおいて、経営者が押さえておきたい3つのポイント

ここまで雑収入の基礎知識を詳しく解説してきたが、ほかにも役に立つ知識がいくつかある。そのなかでも、以下では経営者が特に押さえておきたい3つのポイントをまとめた。

正しく処理することはもちろん、状況に合わせて雑収入を上手く扱うために、以下のポイントもしっかりと理解しておこう。

1. 補助科目や摘要を活用し、分かりやすく記載しよう

雑収入はその性質上、さまざまな収益が勘定科目として含まれてくる。今回紹介した以外にも勘定科目はいくつかあるため、内容を分かりやすく記載しておくことがベストだ。

具体的には、補助科目や摘要を活用する方法がある。例えば、取引先を補助科目として設定したり、どこから入金されたのかを摘要に追記したりするだけでも、帳簿の見やすさは一気に変わってくるはずだ。

会計帳簿は単にお金の流れを記載するものではなく、時には会社の経営状況・財務状況を分析する際にも使用する重要なもの。だからこそ、いつ確認しても取引の内容を思い出せるように、補助科目・摘要を上手く活用していこう。

2.ただでさえ複雑であるため、余計なものを混入させない

雑収入は勘定科目のなかでも特に複雑であるため、余計なものを混入させるべきではない。例えば、仕入れの代金を多く支払ってしまっていた場合に、返金される金額を雑収入として計上するケースが見られる。

しかし、このようなお金は本来「費用の減額」として処理するべきであり、これを雑収入に含めると帳簿を複雑化させてしまう。雑収入に含まれる収益はもちろんだが、別の方法で処理できる収益にも着目し、できるだけシンプルな帳簿にすることを意識しよう。

3.売上高として計上したほうが、融資で有利になることも

実際に会計処理や仕訳を進めていると、ある収益に関して「売上高か雑収入のどちらに含めるべきか…」と悩んでしまうこともあるだろう。そのようなケースでは、基本的には売上高として計上することをおすすめする。

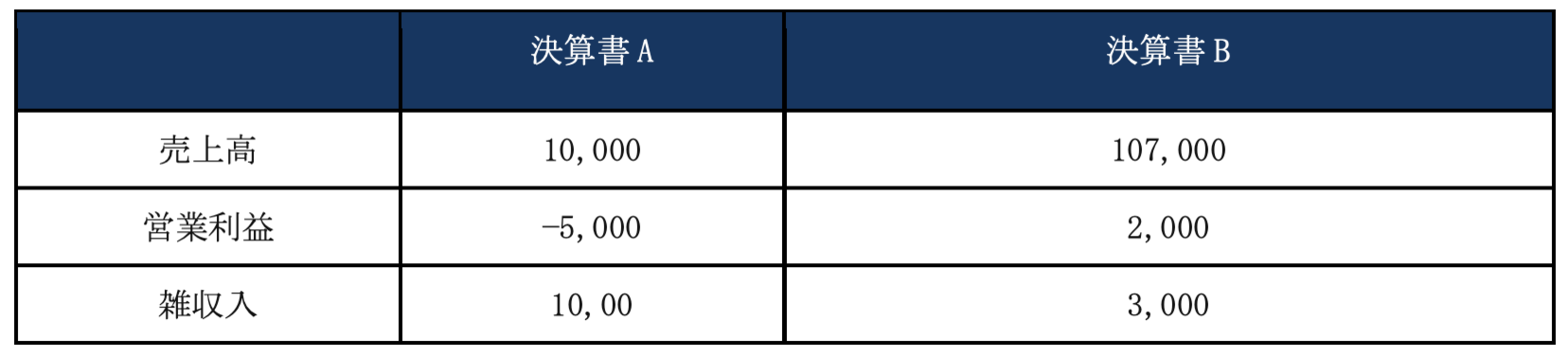

例えば、以下の2つの決算書(※一部)を見比べてみてほしい。

決算書Aにおける雑収入のうち、7,000を売上高として計上したものが決算書Bだ。売上高が多いということは「本業での利益が増えている状態」を表すため、単純に決算書Bのほうが見栄えが良いといえるだろう。

また、雑収入の一部を営業収益として計上したことで、営業利益がプラスになっている点にも注目したい。実はこの営業利益は、金融機関などから融資を受ける際にも重視されやすいポイントであり、営業利益が多いほど評価は高まっていく。

とは言え、無理に売上高として計上する行為は望ましくない。どうしても雑収入を売上高として計上したい場合には、「会社の目的」に該当する事業を追加して、正当な方法で計上できる状況を作っておくことが重要だ。

あくまでここで記載した事項は、法人の場合についてである。個人事業の場合は、雑収入であったとしても、事業所得の収入としてみなされる。また雑所得になるものを雑収入に計上してはいけない。なぜなら雑収入が含まれる事業所得と雑所得では、所得金額や税金の計算方法が異なるからだ。

事業所得の雑収入と雑所得を間違えると、納める税額に影響を与えてしまうため、きっちりと区別して処理を行うことが求められる。

雑収入は青色申告できる? 押さえておきたいメリットと注意点

個人事業の場合、雑収入は事業所得として青色申告ができるため、さまざまなメリットを受けることが可能だ。事業所得として処理できる雑収入は、「青色申告」による税務申告が認められている。以下では青色申告のメリットや注意点などをまとめたので、不安を感じている方はしっかりとおさらいしておこう。

青色申告をするメリット

青色申告のメリットとしては、主に以下の5つが挙げられる。

- 最大で65万円の特別控除が適用される

- 経営赤字を最長3年まで繰り越せる

- 専従者に支払う給与を経費にできる

- 30万円未満の資産を購入した場合に、減価償却ではなく一括で計上できる

- 貸倒引当金を経費に計上できる

いずれも魅力的なメリットだが、上記のうち特別控除に関しては要件が定められている。

65万円の控除を受けるには、e-Taxによる電子申告もしくは電子帳簿保存が必要になるため、余裕をもって準備しておかなくてはならない。また、単式簿記で帳簿をつけると控除額が10万円に減額されるので、できれば普段から複式簿記で記帳する癖をつけておこう。

青色申告は事前の承認申請が必要!

青色申告によって税務申告を行うには、納税地の税務署長に「青色申告承認申請書」を提出する必要がある。新たに青色申告を行う場合は、この手続きを該当年(※確定申告を行う年)の3月15日までに済ませなくてはならない。

ちなみに、青色申告の承認申請をしても白色申告を選ぶことは可能なので、青色申告承認申請書は事業を始めたタイミングで提出することが望ましい。

雑収入の扱いを誤るとどうなる? 雑所得と間違えたときに生じる弊害

今回紹介したなかでも、雑収入と雑所得の違いは確実に理解しておきたいポイントだ。もしこれらの扱いを間違えるとどのようなデメリットが生じるのか、ここまでの内容も含めておさらいしていこう。

1.青色申告ができなくなる

雑収入とは違い、雑所得では青色申告による税務申告が認められていない。したがって、雑収入(事業所得)を雑所得として申告すると、特別控除や専従者給与などの優遇措置が適用されなくなる。

では、仮に青色申告の特別控除(最大65万円)が適用されなくなると、どれくらい税金の負担が増えるのだろうか。その点を明らかにするために、所得金額が500万円のケースを想定してシミュレーションをしてみよう。

○雑収入として申告した場合の所得税(※特別控除を適用)

課税所得金額=所得金額-特別控除額

=500万円-65万円

=435万円

所得税額=課税所得金額×税率-控除額

=435万円×20%-427,500円

=442,500円

○雑所得として申告した場合の所得税

特別控除分を差し引かないため、ほかの控除がない場合は「所得金額=課税所得金額」となる。したがって、所得税は以下の式によって計算できる。

所得税額=500万円×20%-427,500円

=572,500円

このように、上記のケースでは青色申告の特別控除が適用されるだけで所得税が10万円以上安くなった。所得控除等は想定していないが、実際には復興特別所得税や住民税にも影響が出てくるため、全体の税負担を考えるとさらに差が広がることもある。

また、ほかの優遇措置を受けられない点も大きなデメリットになるので、雑収入が発生した場合はできる限り青色申告を選びたい。

2.赤字が出た場合に、ほかの所得との相殺ができなくなる

前述でも触れたが、事業所得(雑収入)は「不動産所得・山林所得・譲渡所得(※総合課税のみ)」との損益通算が認められている。一方で、雑所得はいずれの所得とも損益通算ができないので、赤字が生じた場合に切り捨てる以外の選択肢がない。

時期によって売上が大きく変動する場合は、この違いが死活問題になる恐れがある。特にここ数年は、新型コロナウイルスの影響により経営が傾くケースも珍しくないので、雑収入は普段から事業所得として申告する癖をつけておこう。

ここまで解説したように、雑収入を雑所得として申告するメリットはほとんどない。それどころか税金面で大きな損をすることにつながるので、雑収入と雑所得の仕組みは基礎からしっかりと理解しておこう。

複雑な勘定科目だからこそ、基礎的な部分から理解を

なかには、雑収入について「これまであまり深く考えてこなかった」と感じている経営者もいるだろう。しかし、雑収入の扱い方は企業にとって非常に重要なポイントであり、金融機関からの評価にも影響を及ぼす。そのため、やや専門的な分野ではあるものの、ある程度の知識は身につけておくことが必要だ。

ただし、雑収入は仕組みが複雑であるため、まずは基礎的な部分から理解を深めておきたい。すべての勘定科目を暗記することは現実的ではないので、会計・仕訳に関するルールや原則、基準などはしっかりと身につけておこう。

雑収入に関するQ&A

Q1.雑収入は何所得になるか?

A. 雑収入は「本業以外の収入」かつ「金額が小さいもの」の処理に使用する勘定科目だが事業に付随して得た収入である。事業に関連しているということは、個人事業主であれば「事業所得」に該当する。個人の所得として(雑所得以外の)9種類のどれにも該当しない場合の「雑所得」と混同しないように注意が必要だ。

なお法人の場合は、営業外収益のうち「その他の収入」として法人税を計算する際の収入の一部に含まれる。いずれの場合も課税関係に影響するため正しい処理を心がけよう。

Q2.雑収入は年間いくらまで?

A. 財務諸表等の用語、様式及び作成方法に関する規則の第90条では、以下のような内容が定められている。

営業外収益に属する収益は、受取利息(有価証券利息を除く。)、有価証券利息、受取配当金、有価証券売却益、仕入割引その他の項目の区分に従い、当該収益を示す名称を付した科目をもつて掲記しなければならない。ただし、各収益のうちその金額が営業外収益の総額の百分の十以下のもので一括して表示することが適当であると認められるものについては、当該収益を一括して示す名称を付した科目をもつて掲記することができる

出典:e-Gov

つまり営業外収益のうち、その金額が営業外収益の総額の100の10以下で、一括して表示することが適当なものについては、当該収益を一括して示す名称を付した科目で記載が可能だ。通常これを雑収入として計上する。具体的な金額は、企業によって大きく異なるが、雑収入は企業の営業外収益の10%以下までという基準を覚えておくといいだろう。

Q3.雑所得には何が含まれる?

A.雑所得は、個人が得る所得かつほかの9種類の所得に該当しない所得である。具体例としては、以下のようなものを指す。

- 本業としない人の原稿料や印税

- 衣服や雑貨、家電などの資産を売却して得た所得

- 現金や自動車などの個人資産を貸し付けることで得た利息や所得

- ホームページの作成やベビーシッターなどの役務の提供で得た所得

- 暗号資産取引による収益 など

ほかにも国民年金や厚生年金といった公的年金、民間生命保険会社の個人年金保険から毎年受け取る年金(契約者と年金受取人が同じ場合)、年金形式で受け取る退職金なども雑所得に含まれる。