企業が新たに資金調達を図る際は、新株を発行する方法がとられることが多い。その際、株式をあらかじめ決められた価格で購入できる「新株予約権」と呼ばれる権利が発行されることがある。

新株予約権は増資を目的に発行されるほか、ストックオプション制度の導入を図るために発行されることもある。使い方によっては大きな効果が期待できる新株予約権だが、そのメリットやリスクについて理解を深めておこう。

目次

新株発行とは

新株発行とは会社が新しく株式を発行することである。新株発行の大きな目的のひとつは資金調達だ。新しく発行した株式を交付する代わりに第三者から出資という形で資金を得る。新株を発行することで自己資金の調達が可能となるわけだ。

会社が資金調達する方法には、さまざまなものがある。例えば銀行などの金融機関からの借り入れも資金調達の方法のひとつだ。ただし借り入れの場合は、後日返済する必要がある。いったん資金調達ができたとしても返済資金に備えながら資金繰りを立てなければならない。

その他、新株以外で会社が発行するものに社債がある。社債発行も第三者からの資金調達方法としては、新株発行と同様だ。しかし社債も返済が必要な借入金のひとつのため、こちらも返済資金の流出に備えないといけない。

一方、新株発行は、株主からの出資を募る資金調達である。新株発行が借入金や社債と大きく違うところは、「返済が不要」ということだ。利益が出たら株主に利益の一部を配当金として支払う必要はあるが、発行した株式への出資金は返済する必要がない。そのため優良な資金調達の方法といえる。

新株発行の目的と意味

株式によって資金を調達している企業にとって、経営拡大に必要な資金は、主に金融機関からの借り入れや新株発行によってまかなわれる。しかし新株発行をするには、決められたルールに従う必要がある。まずは最初に、新株発行の概要をつかんでおこう。

新株発行による資金調達の概要

株式会社という経営形態では、株主間での売買や譲渡、そして新株発行により常に株主の持ち株比率が変動している。その中で新規に株式を発行するのが新株発行で、大きく分けると以下の3つのケースがある。

・株主割当:既存の株主に対して新たに株式を割り当てる場合。

・第三者割当:特定の第三者に対して新たに株式を割り当てる場合。

・公募発行:一般投資家を公募して新たに株式を割り当てる場合。

いずれの場合でも、その企業の株式に魅力があると株主が考えれば、企業側は新株発行を行い、希望する株主に対して株式を割り当てる。

新株発行を行う目的

新株発行をすると資金が調達できるが新株発行の目的はそれだけではない。新株発行を行う主な目的には「ストックオプション」「資金調達」「買収防衛策」「業務提携」の4つがある。ここでは、それぞれの目的について詳しく見ていこう。

1 ストックオプション

「あらかじめ設定した価格で会社の株式を購入できる権利」をストックオプションという。この場合、新株発行の相手は第三者ではなく従業員や役員だ。一般的にストックオプションでは、市場で購入するよりも安価で株式を購入できる。なぜならストックオプションにおける新株発行の目的が資金調達ではなく従業員のモチベーションアップや優秀な人材の確保であるためだ。

「あらかじめ設定した価格で会社の株式を購入できる」ということは、つまり購入時の株式の時価が高ければそれだけ従業員は高い利益を得ることができるということだ。自分が働いて会社の業績がアップすれば株価の上昇が期待できるため、従業員はモチベーションが高くなる。

2 資金調達

新株発行の目的として最も大きいものが「資金調達」である。資金調達とは、企業で自由に使える資金を外部から得ることだ。株式会社は、対象になる株主に合わせて新株発行の方法を決定し必要な資金を調達する。借り入れとは異なり、基本的に株式で調達した資金は返済の必要がない。

また一般的に株式は、一定規模の数で発行をするため、新株発行により得られる資金も大きくなる。そのため企業は、新規事業の立ち上げや設備投資などの場合に新株発行で資金を調達することも少なくない。さらに新株発行は、比較的手続きが行いやすく契約の再締結や行政上の許認可などを考慮する必要もないため発行企業には、非常にメリットが大きい資金調達方法といえる。

3 買収防衛策

株式が証券取引所などに上場している場合は、自由に第三者がその株式を売買できるため、他企業が株式を買い占め、買収される恐れがある。新株発行は買収防衛策のひとつとして用いられることも多い。例えば過半数の株を他の企業が保有すると重要事項が他の企業によって決定されてしまう。しかし新株発行に伴い発行済株式数を増やすことで他企業の株式の保有割合を下げることが可能だ。

新株発行で株価が下落することもあるが、これも他企業が保有する自社の株式の価値を下げることができるため、買収防衛策としては有効である。ただし一般の株主の不満を買う恐れがあるので気を付けたい。また上場企業が買収防衛策を導入する場合には「開示の十分性」「透明性」「流通市場への影響」「株主の権利の尊重」の4つを遵守することが義務付けられている。

これらの4つの事項を遵守せず株主の権利の不当な制限が行われたとみなされた場合は、上場廃止になる危険性もあるため、注意が必要だ。

4 業務提携

業務提携では、他の企業と協力関係を築くことでシナジー効果を発揮し、さらに売上を伸ばすことを目指す。業務提携することで両社の技術や人材、顧客などを共有し新たな商品を生み出すなど売上の増加を狙う。また他の企業と協力関係をより深いものにするため、業務提携の際に新株を発行し、お互いの株式を持ち合うこともある。これが資本業務提携だ。

資本業務提携では、他の企業と協力関係をより深いものにするだけでなく資本提携の形で出資を受けることにもつながる。与信力を高めることができるため、経営が苦しい企業にも最適な手法だ。

なお資本業務提携はお互いの経営への関与を薄める必要があるため、株式比率を3分の1未満に設定することが多い。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

新株予約権とは?

企業が発行する株式を、定められた価格で前もって取得できる権利を、新株予約権という。権利を行使できる期間が定められることが特徴だ。通常の新株と異なり、権利行使に対する「予約」ができる新株ととらえればわかりやすいだろう。

新株予約権は、投資家や既存の株主がその権利を行使することで、株式を購入できる。購入する際は、証券会社を通した手続きが必要で、審査をクリアすれば新株を受け取れる。

社債などと違い、株式は返済義務がなく、会計上は純資産として計上される。権利が行使されれば企業の資本に回せるため、新株予約権を発行することは将来への出資ともとらえられるが、権利行使されなければ無効となるため負債ととらえることもできる。

新株予約権の発行は、さまざまなメリットがある反面、それなりのデメリットもあることを意識する必要があるだろう。上手に利用すれば、企業にとって大きなメリットを生み出せるが、場合によってはかなりのリスクを伴うことも考慮すべきである。

新株予約権の4つの種類

新株予約権の種類は、社内向けと社外向けに大別できる。社外向けは、さらに3種類に分けられる。それぞれの特徴を、以下で確認しておこう。

1. ストックオプション

社内向けに発行される新株予約権のことを、ストックオプションという。従業員や取締役が、決められた価格で自社株を購入できる権利である。一般的には、購入額を現在の株価より低い金額に設定した上で、権利を行使できる期間を数年後に設定する。

大きなメリットは、役員や従業員のモチベーションアップにつながることだ。数年後、自社の株価が上昇した段階でストックオプションの権利を行使し、株式を売却すれば利益を得られる。自らの頑張りが自社の業績向上につながれば、株式の売却で得られる利益も大きくなるため、やる気も高まりやすくなるだろう。

また、権利行使できる期間を数年先に設定できるため、優秀な人材の流出を防止することにもつながる。会社の業績が上向き、将来得られる利益が大きくなることがわかれば、離職の抑止力になる。定期的にボーナスを確保できない中小企業にとっても、ストックオプションは人材を引き止める有効な手段として利用されている。

このようにストックオプションは、企業や従業員にとってメリットが大きいがデメリットもあることも忘れてはいけない。ストックオプションでは、株価の上昇により役員や従業員のモチベーションアップにつながる。しかし裏を返せば業績が悪化して株価が下落するとモチベーションが奪われる可能性もあるのだ。

またストックオプションを付与している従業員と付与していない従業員がいる場合は、社内で不平等感が生じてしまう可能性もある。そのためストックオプションを付与する場合は、勤続年数や役職など「どうすればストックオプションが付与されるのか」について従業員へ明示することが必要だ。

ストックオプションの導入を検討している場合は、メリットとデメリットを考慮して導入の有無を判断する必要がある。

2. 社外向け発行

主に資金調達を目的として発行される新株予約権は、社外の投資家や権利者向けに発行される。社外向けに新株予約権を発行すれば、得られるオプション料をすぐに事業資金に回せるため、借り入れをせずに実行できる資金調達方法と言える。

敵対的買収に備える意味で、社外向けに発行される場合があることも押さえておこう。過半数の株式を特定の企業に買われてしまうと企業買収が成立してしまうため、敵対企業と関係を持たない企業に向けて新株予約権を発行し、買収を防止する戦略がとられることがある。

このような買収防衛策はポイズンピルとも呼ばれ、日本では抑止力として活用されるケースが多い。ただし、株主に大きな悪影響を及ぼすリスクもあるため、導入する際は慎重な検討が求められる。

3. 無償割当

既存株主に無料で新株予約権が配られることを、無償割当という。大規模な増資を実施する場合に、採用されることが多い手法である。増資のために新株を大量発行すると、基本的に株価の下落は避けられない。このような状況で、既存株主が受ける損失を補てんする意味で、新株予約権の無償割当が行われる。

4. 有利発行

株主以外の第三者に対し、株価を有利な価格に設定する手続きを有利発行という。無償で発行するケースもあるが、通常は常識的な価格以下で付与される。企業買収などの際に第三者割当増資を実施する場合、有利発行により経営統合の確実性を高め、シナジー効果を得られることが期待できる。

ただし、有利発行は「株式の安売り」という側面があるため、既存株主に大きな損失を与えるリスクがある。有利発行を実施する場合は株主総会を開催し、有利発行が企業にとって必要であることを説明した上で、特別決議を得なければならない。

企業側から見た新株発行(新株予約権)のメリット

前項では、新株予約権の種類とそれぞれのメリットを紹介した。ここでは、改めて企業側にとっての主なメリットをチェックしておこう。

従業員や取締役のやる気を引き出せる

ストックオプションとして新株予約権を発行すれば、企業で働く人たちのモチベーションアップにつながる。数年後に受け取れるインセンティブは、自社の業績が上向くほど大きくなるため、全社的にやる気を引き出せるだろう。

新株予約権は行使期間を数年先に設定できることから、優秀な人材の流出を防ぐ効果も期待できる。求人の際も、ストックオプション制度をアピールすれば人材を確保しやすくなる。

従業員や取締役にとって、リスクがほとんどないこともメリットだ。万が一株価が下落しても、権利を行使しなければ損失を被ることがない。

資金調達手段のひとつとして活用できる

金融機関から融資を受けて資金調達を図る場合は、当然返済義務が発生する。しかし、株式発行による資金調達の場合は返済義務がないため、リスクを極力抑えた増資ができる。

また、新株予約権を有償で発行する場合、権利を取得してもらう対価としてオプション料を受け取れるため、迅速な増資が実現できる。

新たな株主を獲得できる可能性があることも、新株予約権のメリットと言えるだろう。特定株主の割合が増えれば、より有利な経営を行うことができる。

敵対的買収に対する防衛策になる

株式会社は程度の差こそあれ、常に買収される危険にさらされている。自社株の過半数を保有されれば、実質的な買収が成立してしまう。新株予約権は、このようなリスクに備えるために、敵対企業とは関係のない株主に発行できる。

日本では、買収に対する抑止力として新株予約権が発行されるケースが多い。万が一の備えとして、ポイズンピルと呼ばれる買収対抗策に活用できることを覚えておこう。

株主側から見た新株発行(新株予約権)のメリット

ここで、株主側にとっての新株発行のメリットについても検証してみよう。まずは最大のメリットだが、それは株価の上昇による利益の配当だ。投資先の企業が、新株発行で手にした資金を元に事業拡大に成功すれば、長期的な株価の上昇につながる可能性がある。企業の成功が直接株主に利益をもたらすケースだ。

また、短期的な見方をすると、新株発行の時点では市場がバランスをとるため、一時的に株式を売る動きが出ることがある。その場合新株の価格が下がり、本来の価格よりも割安で購入することも可能になる。その後株価が上がれば、それも株主に利益をもたらしてくれる。

もうひとつ、新株予約権に関することだが、新株予約権にはあらかじめ権利行使期間が定められている。そのため株主は利益が確定した時点で権利行使をすることができ、投資のリスクを抑えることができる。

ただし、安易に新株発行で利益を求めることは避けるべきだろう。その企業がどのような目的で新株を発行するのか、詳細に確認した上で投資を決める必要がある。積極的な事業展開のための発行であれば、株主にとってプラスになる可能性があるが、借入金返済などが目的の場合は危険性が高いので注意が必要だ。

新株発行(新株予約権)のデメリット

新株の発行を決定する上では、メリットのみならずデメリットについても十分に検討しなければならない。企業側、株主側それぞれが注意すべきポイントについて見ておこう。

企業側から見たデメリット

企業にとって、新株予約権を発行することのリスクとして、発行済みの株式が希薄化することが挙げられる。希薄化とは株の総数が増加することで、1株当たりの価値が下落してしまうことだ。例えば1万株で時価総額が1億円という企業が、1万株の新株発行を行った場合、極端な言い方をすると1株の価値は半減するということだ。

この希薄化を避けるため、市場では株式を売る動きが活発になることも考えられる。この場合は株価そのものが下落する。さらに、追加的な新株発行への危機感が広がると、大幅な株価の下落を招く可能性もある。

株価が大幅に下がれば、今後の資金調達が困難になることが予想され、既存株主からの信頼が低下するといったリスクもある。資金調達を目的とした新株予約権を発行する場合、株価の大幅な下落を防ぐためには、発行数に注意することが重要である。

また、株式の総数が増えるということは、資金調達が成功して事業が大きな利益を生んだ時に、配当金の額が増大することも考慮しておかなければならない。もうひとつ細かいことではあるが、新株発行で資本金が増えると、納税額が変わる可能性もあるので注意したい。

株主側から見たデメリット

一方で株主側から見たデメリットとしては、株価の下落が最大の問題になるだろう。企業側のデメリットで確認したように、新株発行を行うと株式の価値が相対的に下がる。これは、すでにその企業の株式を保有している株主にとって懸念材料になる。

しかも、新株発行時の不安定な状況を考えると、既存の株主にとっても、これから新株を取得する株主にとっても、株価下落によるリスクが高まることになる。こうした危険性を避けるためには、新株予約権を上手に使うか、一般の投資と同様に詳細な情報収集と分析が必要になるだろう。

新株予約権の発行・手続き方法

新株予約権の発行方法には、前述した有利発行と、公正発行の2種類がある。公正発行とは、すべての株主に対して新株予約権を発行する方法であり、社外向け発行や無償割当に加え、ストックオプションも公正発行とみなされている。

上場会社が公正発行をする場合は、取締役会を経て証券会社に依頼するだけで、発行が完了する。しかし、非公開会社が新株予約権を発行するケースや、上場会社でも有利発行を導入するケースでは、株主総会の特別決議を得なければならない。この場合は、以下のようなステップを踏んで手続きが進められる。

- 株主総会において、発行する理由を説明し、特別決議を得る。

- 引き受けの申し込みがあった場合、割当数を通知する。割り当てる人や数は、株主総会で決定する。

- 発行日に新株予約権原簿を作成する。

- 割当日から2週間以内に変更登記を行う。

新株予約権の会計処理

ここからは、新株予約権の会計処理を見ていこう。新株予約権には、大きく分けて以下の2つがある。

・第三者に対するもの

・会社の役員や従業員に対するもの(無償ストックオプション)

これらは、それぞれに会計処理が異なり次のようになっている。

1.第三者に対する新株予約権の会計処理

第三者に対する新株予約権の会計処理では「新株予約権発行時」「権利行使時」「権利失効時」といった3つの仕訳が必要だ。

例)1個1,000円の新株予約権を100個発行した(新株予約権総額10万円)。新株予約権1個につき発行する株式は100株、権利行使時の価格は1株1万円。払い込みは、当座預金で行うとする。

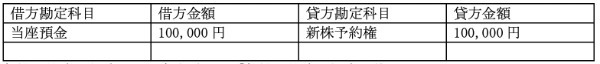

・新株予約権発行時

新株予約権発行時は、純資産科目の「新株予約権」勘定を使って処理する。

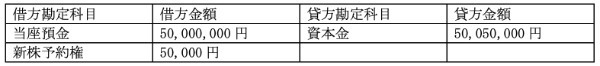

・権利行使時

新株予約権50個が権利行使され当座預金に払い込みを受けた。払い込みを受けた金額は「1万円×新株予約権50個×100株=5,000万円」だ。なお全額を資本金に組み入れる。

権利行使をされた新株予約権は、資本金に組み込む処理を行う。

・権利失効時

権利が失効された新株予約権は、取り崩され利益(特別利益)として処理する。

2.無償ストックオプションの場合

無償ストックオプションの場合、第三者に対する新株予約権の会計処理では「期末時」「権利行使時」「権利失効時」の3つの仕訳が必要だ。新株予約権発行時(ストックオプション付与時)は、無償で権利を付与するため、仕訳が不要。また「期末時」「権利行使時」「権利失効時」の3つのうち「権利行使時」「権利失効時」の会計処理は、第三者に対する新株予約権と同じである。

ここでは、期末時の会計処理を見ていく。

例)当期首に従業員にストックオプションを30個付与した。ストックオプションの評価額は1万円、勤務期間は3年である。全体のストックオプションの価格は、1万円×30個=30万円。期末には、勤務期間における当年分だけストックオプションを費用計上する。当年分は、「30万円×12ヵ月÷36ヵ月=10万円」である。

買取請求ができる条件

株主に重大な影響を与える行為を企業が行った場合、企業に対して新株予約権の買取請求ができる場合がある。将来株主になり得る権利者を保護する目的で、以下に挙げるようなケースにおいて、買取請求を行うことができる。

・株式を譲渡制限の対象とした場合、譲渡する際に取締役会または株主総会の承認を得なければならない。株主にとっては、すぐに譲渡できない状況におかれることになるため、買取請求が認められる。

・株式を全部取得条項付種類株式にした場合も、買取請求が認められる。株主総会の特別決議で承認を得れば、発行しているすべての株式を企業がいつでも取得できるため、譲渡益を得られないまま株主が株式を手放さざるを得ない可能性があるからだ。

・すでに発行されている株式が分割された場合、分割されない新株予約権の株式は価格が下がる。また、株式が交換・移転された場合、すべての発行済み株式が他社のものになる。これらのケースでは、予約権を持つ者に不利益が生じる可能性があるため、買取請求が認められる。

・会社合併が行われた場合も、株式交換や株式移転と同様に、異なる株式を付与されることになる。株主にとって不利となるため、買取請求が認められる。

安全かつ健全な資金調達方法を理解しよう

返済義務のない新株予約権を発行すれば、リスクを抑えた資金調達を図れる。また、社内のモチベーション向上や、敵対的買収への防衛策としても、有効な手段である。

一方で、既存株式の価値が下がるおそれがあるため、企業と株主の双方が不利益を被るリスクもはらんでいる。メリット・デメリットをしっかりと吟味した上で、自社にとって適切な導入を行うことが重要だ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!