法人や個人事業に関する使用車の車検費用は、経費にできる。しかし、車検の明細書で見慣れない項目や書き方に遭遇し、スムーズに経理処理できなかった経験はないだろうか。今回は車検の定義をはじめ、車検費用の内容や車検の仕訳に使う勘定科目などを解説する。

目次

車検とは?

車検とは、道路運送車両法に定められた車両検査だ。車検の主な種類を以下に挙げる。

・新たに使用する自動車や再使用する自動車を検査する「新規検査」

・使用車について検査の有効期間を更新する「継続検査」

・構造や装置、性能が保安基準に適合していないと認められる車両に対する「臨時検査」

・使用車の長さや幅、高さなどを変更したときに実施する「構造等変更検査」

・使用者が決まる前に販売用自動車などを検査する「予備検査」

など

世間で一般的に車検と呼ばれるのは継続検査だ。初回は3年、それ以降は2年おきに検査を受ける。

車検の方法

車検では、車両の点検や整備を行い、国土交通大臣の行う検査を申請する手順を踏む。ディーラーや自動車整備工場、ガソリンスタンド、車検専門チェーン店などによる車検サービスでは、一連の手続きを代行してくれる。

車検は、法的責任が使用者にあり、使用者自身でも実行できる。いわゆる「ユーザー車検」であり、主なパターンは以下のとおりだ。

・使用者自身が点検、整備を行い、必要書類をそろえて検査を申請する

・自動車整備工場が点検、整備を行い、使用者が検査を申請する

ユーザー車検の方法や必要書類などは、国土交通省のホームページで確認できる。

(参考)国土交通省HP「ユーザー自身が検査手続きを行う方法」

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

車検にかかる費用は2種類

点検、整備や検査を依頼する場合にかかる車検費用は、主に以下のとおりだ。

・車検を担当する自動車整備工場などに支払う「点検、整備費用」

・国や保険会社に支払う「法定費用」

1.点検、整備費用

整備工場などに支払う主な料金を以下に挙げる。

費用1.車検基本料金

一定の検査項目に沿って点検や整備を行うための費用だ。明細上は点検料や技術料、整備費用などに分けて表示されることもある。

費用2.車検代行手数料

車検の代行を依頼するために支払う手数料だ。継続検査は、自動車の使用者に責任があるが、整備工場などにこれらを委ねる。手数料は、車検基本料金に含まれている場合もある。

費用3.部品交換費用

劣化部品の交換に要する部品代や交換費用である。点検中に発見された不具合について交換を検討していく。明細書では車検基本料金と区別し、交換部品の固有名を表示するケースをよく見かける。

2.法定費用

法定費用とは、自動車に関連する法律が支払いを義務付けている費用だ。ディーラーや自動車整備工場など、車検の依頼先に金銭を預け、国や関係機関に支払ってもらう。

法定費用の内訳は自動車重量税や自賠責保険料、印紙代だ。

費用1.自動車重量税

自動車重量税は、自動車重量税法に基づいて、自動車の車体に対して課税される税金である。納税義務者は「自動車検査証の交付を受ける者」などで、車検のタイミングで納税する。

乗用車に対する税額は車両重量0.5トンごとに増税される仕組みで、13年、18年の年数経過を境にさらに増税となる。ただしエコカーに該当すると、一定要件下の車検において減免措置が適用される。

自動車重量税は国税であるが、その一部が地方譲与税として都道府県や市町村の財源となっている。

費用2.自賠責保険料

自動車損害賠償保障法に基づく自賠責保険や自賠責共済の保険料を指し、車検のタイミングにあわせて更新手続きを行う。交通事故の被害者を保護するために、契約の締結が法律で強制されている保険だ。未加入の自動車を運転した場合、「1年以下の懲役または50万円以下の罰金」が科せられる。

費用3.印紙代

印紙代は、検査申請時に支払う検査手数料であり、印紙・証紙で支払う。継続検査の場合、小型乗用車や小型乗用車以外の区分などに応じて料金が変わる。

車検費用に使用する勘定科目は?

車検を受けると、一般的には、請求書とともに明細書が交付される。車検時の仕訳は、この明細書を使用して行う。

ここでは一般的な明細書の記載をもとに、各費用の勘定科目を確認していこう。

点検、整備料金の勘定科目

・【車検基本料金の勘定科目】

車検基本料金には、修繕費や車両費の勘定科目を用いる。

修繕費は、固定資産の維持管理に必要な支出を示す勘定科目で、車両費は、ガソリン代、オイルやエレメント交換、12ヵ月点検費用など、日常的に発生する車両に関する支出を示す勘定科目である。管理しやすいほうを使って構わない。

・【車検代行手数料の勘定科目】

車検代行の手数料には、支払手数料の勘定科目を用いる。車検基本料金に含まれていれば別にする必要がない。

・【部品交換費用の勘定科目】

部品交換費用には、修繕費や車両費の勘定科目を用いる。車検基本料金と同じで、どちらを使っても構わない。

修繕費といえば、よく「資本的支出」との判定が問題となるが、車検費用は、基本的に資本的支出にあたらない。「資本的支出」とは、修理や改良などが車の使用可能期間を延長させたり、価値を増加させたりする支出をいう。

資本的支出にあたれば、該当支出を車両の取得価額として資産計上し、減価償却を行っていく。

ただし、支出が20万円未満の場合や、約3年以内を周期とする修理や改良の場合、修繕費での処理が認められる。

この判定によって、一般的な車検の費用は基本的に損金算入が認められると考えてよい。なお、資本的支出と修繕費の判定は、法人も個人事業も同じである。

法定費用の勘定科目

・【自動車重量税の勘定科目】

車検時に支払う自動車重量税は、租税公課として扱う。

・【自賠責保険料の勘定科目】

自動車賠償責任保険の保険料には、支払保険料の勘定科目を用いる。自賠責保険の保険期間は1年を超えるが、全額を当期の保険料として構わない。詳細は次項で解説する。

・【印紙代の勘定科目】

検査手数料である収入印紙代や証紙代も租税公課に該当する。

自賠責保険料の勘定科目に関する取扱い

自賠責保険は、2年または3年が保険期間となり、車検のたびに更新する。

会計処理では、原則的に翌期以降に提供を受けるサービスの代金を支払った場合、前払費用や長期前払費用といった勘定科目を使用して処理をする。

たとえば、12月決算の会社が、事務機器の点検保守料を2年分(月額1,000円、計2万4,000円)、その期の7月に全額支払った場合を考えてみよう。

当期の費用になるのは7月から12月までの6ヵ月分にあたる6,000円だ。残りの1万8,000円は、前払費用、長期前払費用として資産計上し、翌期以降に、これらを支払保険料で取り崩してその期の費用とする。

財務諸表には、翌期首から1年以内に期限が到来する費用の勘定科目は前払費用、1年を超えて期限が到来する費用の勘定科目は長期前払費用と表示する。

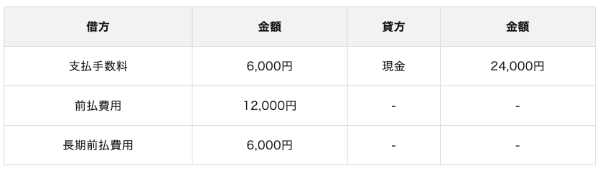

【仕訳例】

なお、税務上は短期前払費用の扱いというルールがある。支払日から1年以内にサービスの提供を受ける費用の場合、サービスを提供する期間の一部が翌期でも、継続処理を条件に支払った事業年度の損金算入が認められる。

たとえば、12月決算法人が、月額1,000円のサービスに対する費用を1年分、毎年7月に支払っている場合、短期前払費用の要件を満たせば、7月に支払った1万2,000円の全額を当期の損金に算入できる。

では、自賠責保険における保険料はどうだろうか。

自賠責保険料は保険期間が1年を超えてしまうため、短期前払費用のルールで損金に算入できない。しかし、自賠責保険料は一般的な保険契約とは異なり、契約が法律で強制される。更新しなければ自動車を利用できない。

このような事情から、実務において自賠責保険料については、支払った事業年度に一括して損金算入する。

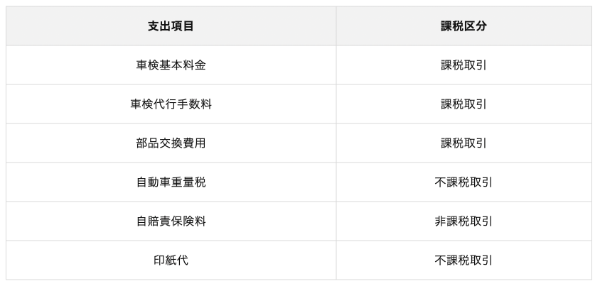

車検費用の勘定科目に関する消費税の課税区分

車検の勘定科目とあわせて消費税の課税区分も確認しよう。

非課税取引と不課税取引の違い

消費税のかかる取引(課税取引)とは、(1)国内において、(2事業者が事業として(3)対価を得て行う、(4)商品等の販売や賃貸、サービス提供にかかる取引をいう。

非課税取引とは、これら課税取引の要件を満たしているものの、社会政策的な観点や消費になじまないという理由から課税することがふさわしくないものとして、税法で定められた限定的な取引をいう。保険料は、その一つだ。

不課税取引とは、(1)~(4)の課税取引の要件を満たさない取引である。自動車重量税のような税金は、事業者が対価を得て行うものではないため、不課税となる。

非課税と不課税の違いを区別する必要性は、買い手側には特にない。(もちろん、課税取引とは区別しなければならない。)

非課税と不課税の区別が重要になるのは、売り手側(車検業者側)だ。非課税売上は、その課税期間の課税売上割合にかかわる。非課税売上を誤って不課税とすると、課税売上割合が上がるため、場合によっては、消費税の納税額が本来より少なく計算されてしまうのだ。

車検費用の勘定科目を使った仕訳例

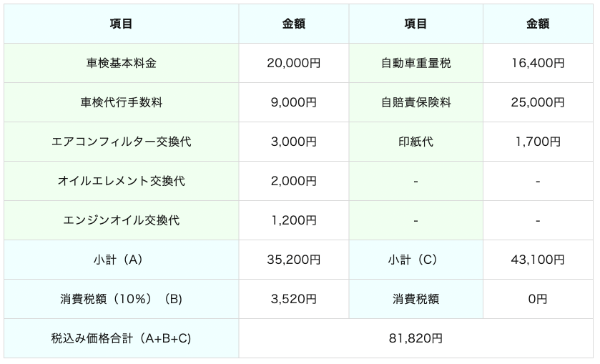

最後に車検の勘定科目を使って、明細書の例から仕訳を作成しよう。

車検の明細書

(※)上記の金額はあくまで例なので、実際の相場とは関係ありません。

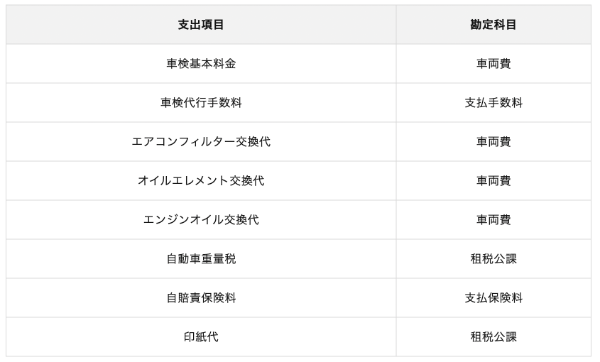

使用する勘定科目

使用する勘定科目は、次のとおりとする。

車検の仕訳(税抜経理方式)

税抜経理方式を行う課税事業者の場合、仕訳例は次のようになる。

車検の仕訳(税込経理方式)

税込み経理方式の場合は次のようになる。免税事業者も同様だ。

車検の仕訳(個人事業主)

家事按分を仕訳時に行う個人事業主(税込経理方式)の場合、以下のように処理する。車を事業に使用している割合は6割とする。

事業主貸の勘定科目に各費用の4割を計上する。なお、発生時にはひとまず全額を経費とし、決算時に家事按分を行っても構わない。

車検の費用仕訳は手順にのっとればかんたんに

車検について、車検の基礎や費用、勘定科目、消費税の課税区分などについて解説した。車検の明細書から仕訳を入力する際の参考にしていただきたい。

車検費用に関するQ&A

Q1.車検費用は何費?

車検費用は、車両の点検や整備にかかる費用(点検、整備費用)と法律で支払いが義務付けられた諸費用(法定費用)に分けることができる。支払う側が会計処理をする際は、点検、整備費用は修繕費や車両費とし、法定費用は租税公課や支払保険料を用いる(詳しくは本文参照)。もちろん、これ以外の勘定科目を創設して管理しても構わない。

法定費用については、消費税の課税区分のミスを防ぐため、租税公課や支払保険料で区別したほうが良いだろう。

Q2.車検は何税?

車検時に発生する税金は、自動車重量税である。1971年に施行された自動車重量税法を課税根拠とする国税で、自動車検査証の交付等を受ける者などに納税義務が生じる。税額は、税目の名称からわかるとおり、車両の重さに応じて高くなる。ただし、エコカーは減免される。

自動車重量税は、道路整備の財源確保のために創設されたが、現在は、一般財源としてさまざまな行政サービスに使用されている。このことから、当初の課税根拠がすでに喪失しているとの指摘もあり、見直しを求める声もある。

Q3.車整備代は何費?

基本的には、修繕費や車両費として計上する。車検時の明細書であれば、消費税の課税区分が異なる費用(自動車重量税、印紙代、自賠責保険料)が車整備代に紛れていないか、念のため注意して見ていただきたい。

また、車整備代が20万円を超える仕様変更や改造の代金であれば、車両に対する資本的支出の判断を行う必要があると考えられる。資本的支出に該当すれば、全額を経費とすることはできない。判断に迷ったときは、税理士にご相談いただきたい。

Q4.車検と12ヵ月点検で勘定科目に違いはある?

12ヵ月点検で発生する費用も、「車両費」としてよい。車両費は、車検の費用だけでなく、車両の維持管理にかかるさまざまなコストを含めてよいからだ。たとえば、オイル交換代、エレメント交換代、ガソリン代、洗車代、任意の自動車保険料(支払保険料でもよい)などが考えられる。

駐車場代は、請求書から消費税の課税区分を見て判断していただきたい。非課税の場合は、地代(非課税)で処理する。これらの勘定科目は強制ではないので、管理目的に応じて別の勘定科目を使ってもよいし、ガソリン代のみを分けたりしても構わない。

Q5.車検の経費の範囲は法人と個人で違う?

個人事業主の場合、車両を事業とプライベートで兼用している場合がある。この場合は、事業に必要な金額分しか経費にできないため、プライベートでの使用分は経費から除く必要がある。

たとえば、事業に使用する割合が全体の3割で、車検費用が10万円であれば、3万円は経費にできるが、7万円は必要経費にならない。事業とプライベートの使用割合は、車両の使用日数、走行距離などから算定することが一般的である。一方、法人の車両にはこのようなルールがないため、支払った車検費用の全額を法人の経費とすることができる。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・中村太郎(税理士・税理士事務所所長)