事業を継続していくために資金が必要であることは言うまでもない。しかし手元に資金がなく、金融機関などで資金を調達しなければならないことがある。借入金には短期借入金と長期借入金があるが、どのような違いがあるだろうか。それぞれの種類や特徴を解説する。

目次

短期借入金と長期借入金とは?定義と特徴を確認

事業の必要運転資金については、短期の借入を繰り返すというのが一般的ではあるものの、近年は長期で調達を行うこともある。短期借入金と長期借入金の違いはどこにあるのだろうか。

「短期借入金」の定義と特徴

短期借入金とは会計上、1年以内に返済期日が到来するものである。通常銀行や信用金庫などの金融機関が借入先となり、金利は一般的に長期借入金よりも低くなる傾向だ。また、短期借入は運転資金を想定しているので、最終的には売掛金をすべて回収できれば返済できるように設計することになる。そのため、売掛金の範囲内であれば、赤字であっても融資を受けられることもある。

たとえば、短期借入金には次のようなものがある。

・金融機関からの借入金

・取引先からの借入金

・親会社や関連会社からの借入金

・役員など個人からの借入金

・当座借越の残高

・手形借入金

当座借越や手形借入金は、期中は「当座借越」勘定や「手形借入金」勘定で処理し、期末に短期借入金として計上する。

役員など個人からの借入金については、たとえ近しい間柄であっても、金銭消費貸借契約書を作成しておくことが望ましい。

親会社からの借入金や役員からの借入金については、「親会社短期借入金」「役員短期借入金」などと区分表記することもある。

「長期借入金」の定義と特徴

長期借入金は返済期日が1年を超えるものをいう。長期借入金については、設備投資に対しての手当てであることが多く、利益と減価償却費の計上によるキャッシュフローによって返済していくことになる。担保の提供や高度な事業計画を求められることもあり、審査のハードルはかなり高いだろう。そのため、継続的な営業キャッシュフローの見込みのある会社でなければ融資を受けることは難しい。

長期借入金の借入先はさまざまあり、借入先によって金利が大きく変わる。金融機関から借入する際には、変動金利で有担保であることが一般的であるため、土地、建物、債権、株券といった担保になるものを保有していないと、借入においては非常に不利になる。

しかし近年では金融庁の指導などにより、できる限り無担保で貸し付けを行う方向に変わってきており、優良企業においては、代表取締役の個人の連帯保証も求めないことも多くなってきている。

金利にはかなり幅がある

金利の相場は、商品や市況、会社の経営成績や規模によって大きく異なり、1%を切るものから10%を超えるものまで、かなり幅がある。メガバンク、都市銀行は低金利で審査が厳しい反面、地方銀行・信用金庫は高金利で地域密着であり、審査が通りやすい傾向にある。金融機関以外では、日本全国にある日本政策金融公庫で借りることを考える人も多いだろう。

日本政策金融公庫とは、財務省所管の政府系金融機関であり、大きく国民生活事業、中小企業事業、農林水産事業に分かれている。中小企業は中小企業事業、零細企業や創業融資が国民生活事業、第一次産業が農林水産事業から融資を受けることが多い。

日本政策金融公庫は、政府系金融機関であるので、金利が最も安い。無担保の場合であっても金利は2%程度が相場であり、有担保の場合は1%台前半であることもある。優良企業の場合なら、0.5%前後の超低金利での貸し付けを受けられることも少なくない。

経営難に陥っている会社などは、ノンバンクや消費者金融のカードローンを利用することを検討する場合もあるかもしれない。無担保で、早ければ即日で融資を受けることができるものの、金利が非常に高い。15~20%での貸し付けも多く、できるだけ利用は避けたいところである。

決算書に記載される短期借入金と長期借入金

決算書の正式名称は財務諸表といい、財務状態や経営成績を把握するために作成される。財務諸表の中でも、財務三表と呼ばれる「貸借対照表」「損益計算書」「キャッシュフロー計算書」が有名だ。

短期借入金と長期借入金は、貸借対照表の負債の項目に表示される。

貸借対照表とは、期末における企業の財務状態を表す財務諸表だ。貸借対照表には、企業が持つ資産や借入の状況、設立からこれまでに積み上げてきた利益が表示される。

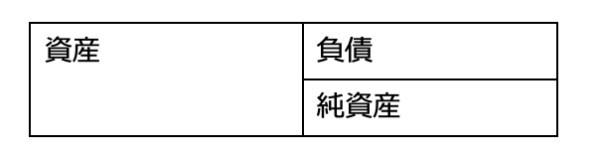

貸借対照表の簡易的な構成は次の通りだ。

左側の資産の部には、現預金や不動産、機械設備など、会社が所有している財産が表示される。右側の負債の部には、短期借入金や長期借入金など、外部から調達した資金が表示される。資産から負債を差し引いた値が純資産であり、自己資本とも呼ばれる。純資産を構成するのは、設立当初の資本金やこれまでに積み上げてきた利益だ。

短期借入金と長期借入金の仕訳

さらに、資産の部と負債の部は、流動資産・固定資産、流動負債・固定負債にそれぞれ分けられる。

流動資産とは、現預金や売掛金、棚卸資産など、現金化しやすい資産のことだ。これに対して、建物や機械設備など、現金化しにくい資産が固定資産となる。

流動負債とは、すぐに支払期日がくる負債のことだ。買掛金や未払金、預かり金などが該当し、短期借入金もここに含まれる。一方、長期借入金は固定負債となる。

短期借入金と長期借入金の会計上の違いとは?

貸借対照表の流動負債に計上される借入金の計上科目として、「1年以内返済長期借入金」と「短期借入金」がある。しばしばまとめて「短期借入金」として表示されることもあるこの2つの勘定科目であるが、それぞれ何が違うのか、といった論点もある。

まず一般論として、契約日から1年以内に返済期日が到来する借入を「短期借入金」、契約日から返済期日までの期間が1年を超えるものを「長期借入金」という。そして、貸借対照表の負債の部は1年という期間を基準に区分され、決算日から1年以内に返済する負債を流動負債の部に表示し、1年を超えて返済する負債を固定負債の部に表示することになる。これをワンイヤールールという。

一般に固定負債よりも流動負債の比率が高くなればなるほど、1年以内に支払わなければならない負債が多いため会社の財務安全性が低くなる。逆に流動負債よりも固定負債の比率が高くなれば、支払がまだ先の負債が多いことになり、財務安定性がより高いことになる。

そして長期借入金では、返済期日に一括返済するのではなく、借入期間中にわたって借入金を分割返済していくケースもある。借入時に一旦長期借入金として計上するものの、1年以内に返済するものについてはワンイヤールールにしたがい流動負債に計上する必要があるため、1年以内返済予定分を「1年以内返済長期借入金」などの科目名で流動負債に振り替える。「短期借入金」と「1年以内返済長期借入金」の差異は、直近1年間の財務キャッシュインフロ―に貢献したかどうかである。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

短期借入金の種類4つ

短期借入金の種類にはいくつかある。証書貸付、手形貸付、ファクタリング、当座貸越についてそれぞれ説明する。

1.証書貸付とは?

一般的な借入の手段として用いられるのが、「証書貸付」である。金融機関が企業に資金を貸し付ける際に、企業が金融機関に借用証書を差し入れることから「証書貸付」といわれている。これは、設備投資などの長期借入に利用されることが多い最もオーソドックスな貸付形態である。金融機関との間で締結される金銭消費貸借契約を前提に、企業が金融機関から資金を借り入れる融資形態のことをいう。

2.手形貸付とは?

次に、「手形貸付」についてみていきたい。これは、金融機関による融資の際に企業が借用証書を差し出す代わりに、企業が振出人となり受取人を金融機関とする約束手形を振り出す融資形態で、短期貸付でよく利用される。手形の金額は要返済額となり、金融機関は利息分を差し引いた金額を企業に貸し付けることになる。

手形貸付も証書貸付と同様に法的には金銭消費貸借契約とみなされるが、手形の実行というかたちで取り立てがなされるため、不履行があれば銀行取引停止処分など、企業活動に甚大な影響が出てしまうことになる。手形貸付は形式的には短期貸付ではあるが、恒常的に必要な運転資金の手当に使用されることが多いため、返済期日に同額の手形貸付を行い、返済を繰り延べていくことが多い。

また、短期の資金調達の手段として、「手形割引」もよく利用される。手形割引とは、手形の期日が到来する前に金融機関に買い取ってもらい、手形を現金化することである。金融機関は、買取日から手形の期日までの手数料や利息を額面の金額から割り引いて買い取るため、手形割引と呼ばれている。

手形割引は、法的には手形の売買契約であり、手形の裏書として実行される。そのため、もともとの振出人が不渡りを出した場合は、その手形を買い戻さなければならないというリスクがある。ただ、大口の売上債権を手形で受領した場合、一時的に資金繰りが逼迫することがあるため、そのような緊急に資金を調達したい場合に有用である。

3.ファクタリングとは?

手形割引によく似た資金調達手段として、ファクタリングというものがある。ファクタリングは、決済期日前に売掛債権を第三者に譲渡するなどの方法を用いて資金を調達する仕組みをいう。もともとは欧米で発達したもので、売掛債権を主な対象として譲り受けることによって、支払人の信用リスクと回収管理業務を合わせて引き受ける債権管理サービスである。

ファクタリングは、手形割引と比べて資金繰りに困っている会社が利用することが多い。売掛金は受取手形よりも回収の担保力が小さいこともあり、手数料が非常に高く設定されている。業態によっては、ファクタリングを利用すると利益がなくなってしまうようなことも考えられるため、ファクタリングの利用は慎重に行うべきである。

4.当座貸越とは?

最後に、「当座貸越」である。当座貸越は、当座預金に設定される。通常、当座預金の残額以上の小切手を振り出した場合には不渡りとなってしまうので、銀行取引停止処分になってしまう。しかし、銀行と当座預金に関する特別な契約を結ぶことによってその契約で定められた限度額の範囲で当座預金の残額以上の小切手を振り出すことができる。このような融資方法を当座貸越といい、この融資方法を使用すれば、設定された枠の範囲内であれば、資金が不足していたとしても取引を制限なく行うことができる。

短期借入金と長期借入金のメリット・デメリットは?

中小企業が資金調達を検討する際、短期借入金、長期借入金にはどのようなメリットがあるだろうか。また、デメリットについても見ていく。

短期借入金のメリット・デメリット

短期借入金は、金融機関にとってリスクが低い融資であるため、その面から借りる側にとってもメリットが生まれる。利率が低いことや審査が通りやすいこと、借り換えによって期日を実質的に延長できることがメリットであろう。

逆にデメリットとしては、貸し剥がしにあえば期日にて多額の一括返済が求められる可能性があること、借り換えのタイミングの管理などの事務負担が大きいことが挙げられる。

長期借入金のメリット・デメリット

長期借入金は、金融機関にとってはリスクの高い融資であるため、その面からメリット、デメリットが生まれてくる。長期借入金は、大きな金額を少しずつ返していくことになるため、毎月の返済額が小さく、資金面で安定するというメリットがある。逆にデメリットとしては、融資の審査が厳しいことが挙げられるだろう。

また長期借入金では、担保を求められることも多い。会社所有の不動産はもとより、経営者の所有物件を担保に入れることを求められることもある。担保に入れれば、登記費用を捻出しなければならず、また不動産の価値が下がり、担保に入れている不動産は売ることも難しくなる。その点もデメリットといえるだろう。

中小企業には運転資金を長期借入金で調達していることが多い。運転資金を長期借入金で調達するのは必ずしも悪いわけではないが、成長中の企業や市況が悪化している場合においては、必要な運転資金の水準が変化していないのにもかかわらず、キャッシュフローの一部を返済に回さなければならず、資金繰りを圧迫することになる。可能であれば、運転資金の手当ては短期借入金(手形貸付や当座貸越)にて行うことが望ましい。

短期借入金の財務指標3つ

続いては、短期借入金に関連する財務指標を3つ紹介する。経営判断や投資判断で活用したい。

1.負債比率

負債比率とは、自己資本に対する負債の割合のことで、計算式は次の通りだ。

負債比率=負債/自己資本×100

返済義務のある負債は、他人資本とも呼ばれる。負債比率が低いことは、返済余力が高いということであり、中長期的な安全性が高いと判断される。一般的に、負債比率が100%を下回ると、安全性が高いとされている。

ただし、企業が収益を上げる上では、適切な借入を行ってレバレッジをきかせることも重要だ。そのため、負債比率が低ければ低いほどいいという訳ではない。負債比率が低ければ安全性は高いが、必要な設備投資を実施できているか、十分な利益は上がっているか、しっかり見極める必要がある。

2.流動比率

流動比率とは、流動負債に対する流動資産の割合のことで、計算式は次の通りだ。

流動比率=流動資産/流動負債×100

流動資産とは、現預金や売掛金、棚卸資産など、比較的現金化しやすい資産のことだ。流動負債には、買掛金や未払金、支払手形、預り金、短期借入金など、1年以内に支払期日がくる負債が含まれる。

流動資産が流動負債を上回っていれば、流動比率は100%超となる。一方、流動資産が流動負債を下回ると、流動比率は100%を切ることになる。支払期日が1年以内にくる流動負債は、流動資産でまかなえる状態が望ましい。そのため、流動比率が100%を切る場合は、資金繰りに注意が必要だ。

3.当座比率

当座比率とは、流動負債に対する当座資産の割合のことで、計算式は次の通りだ。

当座比率=当座資産/流動負債×100

当座資産とは、現預金や売掛金など現金化しやすい資産のことだ。流動資産との違いは、売れなければ現金化が難しい棚卸資産が除外されている点だ。棚卸資産の内容や経営状況によっては、流動比率より当座比率を用いたほうが、実態に即した経営判断・投資判断ができるだろう。

当座比率も流動比率と同じく、100%を切る場合は注意が必要となる。ただし、実際には当座比率が100%を切るケースもあるため、100%を切ったからといって、資金繰りのめどが立っていれば慌てる必要はない。

短期借入金の返済に困ったらどうすればいい?

短期借入金、たとえば手形貸付の場合は、その期日までに返済の資金を用意できなければならない。金融機関が借り換えに応じてくれる場合はよいが、経営規模が縮小している場合や信用収縮が起こっている場合は、一括返済を求められる場面も出てくる。そのような場合は往々にして一括返済できる資金はない。そのような場合はどうなってしまうのだろうか。

借入には返済の責任が伴うため、困ったときの方策についてはしっかりと押さえておくべきである。短期借入金は運転資金を手当てするための借入であるため、売掛金の回収が滞っている、得意先で手形の不渡りが出た、長期の工事案件等で進捗が遅れている、在庫調整を間違い、多額の在庫が積みあがっているなどの理由で短期借入金を返済できないケースが多く想定される。

まずは金融機関に相談

一番にすべきことは、金融機関に事前に出向き、真摯に相談することである。金融機関としても、貸付先が倒産したり手形の不渡りを出したりして、不良債権化してしまうのは望んでいない。事情がはっきりしており、事情の解決のめどがある程度ついている、またはつく見込みがあるのであれば、金融機関も行内での調整等、対策を講じてくれる場合も多いだろう。

手形の書き換えによる期日の延長や長期貸付金への移行といった対策が想定される。売掛金の入金の遅れなど取引先都合による返済不能の場合、金融機関は入金見込までの期日の手形を引き受けることにより、返済期限を延長してくれることがある。書き換えの場合には、全額を返済する必要はないが、新しい手形に係る資金は利息や手数料を控除して振り込まれるため、返済期日までの利息に相当するは新たに必要になる。

また、大口の取引先の倒産などの理由で資金繰りが逼迫している場合は、短期借入金を長期借入金に切り替える方法もある。しかし、長期借入金への切り替えるときには、新たに審査を受けなければならず、今後別の売上の確保など、再建の見通しがあると判断されなければ応じてくれることはない。

いずれにせよ、返済できないことが判明した時点で早期に金融機関に相談する必要がある。相談もなく返済が滞れば、信用を無くすことになり、金融機関による救済の可能性も低くなってしまう。

返済期日に間に合わないとどうなる?

実際に期日に遅れてしまった場合には、ペナルティとして延滞した日数分の延滞利息が発生する。延滞が発生した場合、当然金融機関から督促の連絡があり、必要があればリスケジュールなどの返済計画を立てていくことになる。ただし、連絡がとれない場合や返済計画を策定できない場合、金融機関は当該企業の資産を差し押さえる等の法的手続をとっていくことになる。法的手続が開始されれば、事業活動にも甚大な影響が出ることになる。

返済が遅延した後、次の融資への影響は?

融資の返済が遅延した場合、次の融資に支障はでないのだろうか。個人の場合のクレジットカードの支払であれば、理由を問わずにカード事故として信用情報に多大な影響が出る。それとは異なり事業用の融資は個人の場合とは異なる。返済の遅延理由がやむを得ない事情であり、延滞を解消して正常返済に戻れば、次の融資は受けることができる。

返済できない場合に、他の金融機関やカードローンなどで借入をして返済をすることが多くみられるが、決していい方法とはいえない。ただでさえ貸し倒れリスクのある会社が他社からの借り入れを追加したら、メインの金融機関が保全できる債権が薄まることになる。また、何の相談もなく他の金融機関から借り入れていれば、メインの金融機関としては決して心象のよいものではない。また、法人向けのキャッシングやカードローンなどによる資金調達やファクタリングの活用は、金利負担がとても大きく、粗利が吹き飛んでしまう場合も珍しくない。

短期借入金の審査に通るポイント

短期借入金の審査は、長期借入金のように厳しいものではない。だからといって、簡単に融資が受けられるわけではない。資金使途を明確にし、確実に返済できることを金融機関に認めさせる必要がある。よって、借入の申し込みを行う際には、金融機関に明確な説明ができ、相手を説得できるような事前準備を行う必要がある。

まずは、運転資金や設備投資資金等、短期借入金の目的を明確にすることが重要である。金融機関は原則として資金需要のない貸付(必要もないような貸付)は行わないため、何にいくら必要なのかを、できる限り詳細に明示しておくことが必要である。短期借入金は、運転資金の手当てに使われるものなので、資金繰り表の作成は必須項目である。

資金繰り表を作成するにしても、何の根拠もなく作成するわけにはいかない。特に建設業やアパレルなどで案件ごとの金額が大きかったり季節変動が大きかったりする業態の場合には、単に前年の決算書をみても資金繰りがわかるものではない。建設業であれば工事請負契約書、アパレルであれば昨年の月別の販売状況などが重要なデータになるだろう。金融機関にとって証拠の信用度が高いほど、審査の通過率は高くなり、金利も低くなる。

短期借入金、長期借入金は状況に応じて使い分ける

事業活動のための資金調達には短期借入金、長期借入金がある。短期借入金、長期借入金はそれぞれ、用いる目的やシーンが異なり、金利や審査など融資の条件も違う。どちらにもメリット、デメリットがあるため、特徴を理解して使い分けるのが良いだろう。もし、返済できない状況になったときは、早めに借入先となっている金融機関への相談をおすすめする。

短期借入金に関するQ&A

Q1.短期借入金は何に使う?

A.短期借入金とは会計上1年以内に返済期日が到来するもので、運転資金が主な用途だ。借入先は、金融機関、取引先、親会社や関連会社、個人など多岐にわたる。

Q2.短期借入金は貸借対照表のどこにある?

A.短期借入金は貸借対照表の負債の部の「流動負債」に表示される。

Q3.いつまでが短期借入金?

A.短期借入金とは、1年以内に返済期日が到来する借入金のことだ。1年以内に返済期日が来るものであれば、借入先は問わない。

Q4.長期借入金は何に使う?

A.長期借入金は、設備投資をはじめとした投資に使われることが多い。しかし、運転資金の調達を目的として長期借入を行うケースもある。

Q5.長期借入金は貸借対照表のどこにある?

A.長期借入金は貸借対照表の負債の部の「固定負債」に表示される。

Q6.短期借入金と長期借入金の違いは?

A. 短期借入金は会計上1年以内に返済期日が到来するもので、長期借入金は返済期日が1年を超えるものを指す。用途としては、短期借入金は運転資金として使われるケースが多く、長期借入金は設備投資など投資目的であることが多い。

Q7.流動負債はどこまで?

A.流動負債とは、1年以内に支払期日が到来する負債のことで、具体的には短期借入金や買掛金、未払い費用、預り金などの項目がある。1年以内を基準として流動負債と固定負債の記載を分けることをワン・イヤー・ルール(一年基準)という。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!