事業を行う際には「ヒト・モノ・カネ」の3つが必要といわれるが、そのなかでも経営者が最初に考えなければならないのが「カネ」だ。事業資金の調達がうまくいかないと、どんなにすばらしいビジネススキームがあっても計画は頓挫してしまいかねない。事業資金には、主に運転資金と設備資金の2種類がある。

設備資金は、店舗や車、機械などの設備を購入するための資金であるが、運転資金にはどのような内容の資金が含まれるのだろうか。本記事では、運転資金の概要や種類、計算方法、調達方法について解説する。

目次

運転資金とは何か

運転資金とは、そもそもどのような資金を指すのであろうか。ここでは、設備資金と運転資金を比較してその違いを確認していく。

運転資金と設備資金の違い

設備資金は、店舗やビルの購入代金や賃貸する際の保証金、機械・機器、車両の購入資金など、事業を行ううえで必要となる設備投資のための資金である。飲食店であれば店舗、製造業であれば工場、従業員が出勤するなら事務所が必要だ。いわゆる箱モノが真っ先に思いつくだろう。また近年は、テレワークで事務所を必要としない企業もあるが、それでもパソコンやスマートフォンなどは必要となる。

店舗や事務所のような箱モノや通信機器以外にも、営業車両の購入代金や内装工事費用、商品を生産する機械の購入費用も設備資金だ。そのため事業活動に必要な資産を購入するための資金と考えればよいだろう。一方、運転資金は営業活動を行うために必要な資金のことで原則使途は限定されないが、事業を行ううえで円滑な資金繰りを可能とするために手元に確保しておきたい資金を指す。

運転資金は、売上や受注の量・内容などによって金額が変動する「変動費」と毎月決まった金額を支払う「固定費」に分けられる。具体的には、以下のような費用が運転資金に該当する。

【変動費】

・商品や原材料の仕入

・労務費

・外注費

・販売手数料など

【固定費】

・人件費

・水道光熱費、通信費

・家賃

・リース料など

運転資金の種類は4種類ある

運転資金は、使途に応じて主に以下の4種類に分けられる。

1.経常運転資金

一般的に運転資金といったら経常運転資金のことを指す。商品や原材料の仕入、労務費、外注費の支払いなど売上代金を回収するまでの先行資金や、営業活動を維持するうえで必要となる固定費を賄う資金のことである。

2.短期資金、季節資金、賞与資金

1年を通じて必要となる資金ではなく、短期的な必要性から発生する事業性資金を指す。例えばクリスマス商戦のようなイベントなどで必要となる短期資金や、正月商品やおでん・かき氷といった季節的な要因で発生する商品仕入資金、従業員に支払うボーナスなどの賞与資金などが挙げられる。

3.増加運転資金・減少運転資金

事業拡大に伴い発生する運転資金のことを増加運転資金と呼ぶ。事業拡大時には、仕入増加や人員増加により、商品や原材料費、人件費を支払うための資金が通常よりも多く発生する。このような売上増加を見込んで発生する資金が増加運転資金だ。一方で事業縮小時にも費用が発生するケースが多い。例えば事業縮小時には、店舗閉鎖に伴う資産の除却、設備の廃棄費用などがかかる。

また店舗や事業所の移転もしくは閉鎖するまでの間も家賃や維持費はかかり、人員整理をするまでは人件費も減少しない。従業員を解雇する際には、退職金のほかに解雇予告手当の支払いが発生することもある。このように事業を縮小したからといって、すぐに経費削減の効果が現れるわけではないので注意が必要だ。事業縮小時にも、一時的に費用が増加するケースが多いと考えたほうがよいだろう。

4.赤字補填資金

赤字補填資金は、経常運転資金として考えられることも多い。しかし企業の損失を補填する資金であり、通常の営業活動によって必要となる経常運転資金とは区別することが必要だ。所要運転資金を超える運転資金を金融機関から借りる際には、財務内容が赤字であると赤字補填資金として警戒されることがある。

所要運転資金の計算方法

経常運転資金は、一定の計算式で計算できる。ここでは、所要運転資金の概要と考え方、計算方法を解説する。

所要運転資金とは

所要運転資金とは、企業が通常の営業活動を行うにあたって必要となる経常運転資金の金額を計算したものである。例えば卸売業の場合、販売する際も仕入をする際も、締日と支払日を決めて取引をするのが一般的だ。

商品を販売する際には、商品を仕入れた後に販売し、締日までに販売した商品の代金を先方に請求。支払日に代金を一括で支払ってもらうことになる。

これが通常の販売から代金回収までの流れだ。しかし代金を回収してから次の仕入をしていては、回転率も悪く毎月安定した売上を確保することができない。代金回収が3ヵ月後であったとしても、商品の仕入を毎月行わなければ、3ヵ月に一度しか売上が立たなくなってしまう。仕入の場合にも同じことがいえる。

仕入をする際にも締日と支払日を決めて取引するため、商品を仕入れたからといってすぐに支払いが発生するわけではなく、代金の支払いは締日の翌月末などと後払いとなるケースが多い。そのため商品の納品よりも支払い日が遅くなるほど、事業活動に必要となる資金は少なくて済むことになる。

このように商売、つまり通常の営業活動を進めるうえでは、販売代金の「回収」と商品仕入代金の「支払い」には、それぞれタイムラグが生じるのが一般的だ。つまり仕入から代金を回収するまでには時間がかかるため、毎月仕入ができるようにするにはお金がいくら必要かを計算しておく必要がある。

またその際には、仕入をしてから支払日までの期間は代金支払いが猶予されているため、支払いが猶予されている期間も考慮して必要な計算をしなければならない。このタイムラグを計算して通常の事業活動に必要な資金がいくらあれば資金繰りに悩むことなく商売ができるのかを計算したのが、所要運転資金である。

所要運転資金の計算方法

所要運転資金は、以下の計算式で計算できる。

・所要運転資金=売上債権(売掛金・受取手形)+棚卸資産+前渡金-買掛債務(買掛金・支払手形・前受金・未払金)

「売上債権」とは、売掛金や受取手形などが該当し、運転資金を計算する際には前渡金なども入れて計算する。売掛金は商品販売をしたが代金を回収していない金額を指し、売り手が買い手からあとで費用を回収する権利(債権)だ。受取手形は、その約束手形に記載された期日までに支払うことを買い手が約束した有価証券であり、支払期日に現金化することができる約束手形のことである。

「棚卸資産」とは、在庫のことだ。小売業なら商品の在庫、製造業なら完成した商品や原材料、仕掛品なども含まれる。「買掛債務」は、買掛金や支払手形などが該当し、運転資金を計算する際には未払金や前受金も入れて計算する。買掛金は、商品や原材料を仕入れたが代金を支払っていない金額を指し、買い手が売り手にあとで代金を支払う義務(債務)のことだ。

支払手形は、その約束手形に記載された期日までに相手へ代金を支払うことを約束した有価証券(約束手形)である。期日に決済できなければ振出人(買い手)が不渡りとなり、信用を大きく損なうことになる。買掛金も支払手形も代金を支払う義務を負うため、買い手が売り手から資金を借り入れているのと同じ状態といってよい。

所要運転資金は、売掛債権や買掛債務の回転期間から計算することも多いが、単純に計算するなら以下のように計算することができる。具体的には、決算書の貸借対照表の売上債権、商品在庫などの棚卸資産、買掛債務のそれぞれの残高を計算式にあてはめて計算すれば簡単だ。

<所要運転資金の計算例>

売上債権:500万円(売掛金400万円+受取手形100万円)

棚卸資産:600万円(商品在庫600万円)

買掛債務:400万円(買掛金300万円+支払手形100万円)

所要運転資金=売上債権500万円+棚卸資産600万円-買掛債務400万円=700万円

運転資金を資金調達する方法は?

運転資金を調達する方法には、どのような方法があるだろうか。ここでは主だった資金調達方法を紹介する。

銀行などの金融機関から融資を受ける方法は主に4つの方法がある

1. 信用保証協会の保証付融資

中小企業が銀行などの金融機関で融資を受ける際には、各都道府県に設置されている信用保証協会を利用した保証付融資の利用を提案されるケースが多い。企業が返済不能に陥った際には、信用保証協会が企業に代わって金融機関へ立て替えて返済してくれる仕組みとなっており、銀行は安心して中小企業に融資できる。

銀行などの金融機関は、信用保証協会を利用すれば、いわゆる「取りっぱぐれ」がないため、中小企業でも審査が通りやすい傾向だ。しかし信用保証協会へ支払う保証料が発生することを考えると、実質的な金利コストは、プロパー融資よりも高い場合もある。

2.プロパー融資

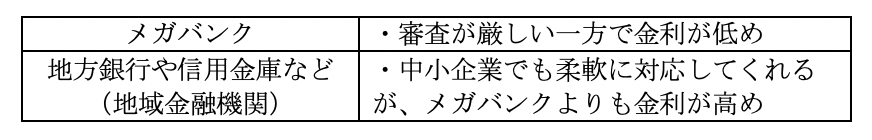

金融機関独自で審査し、融資をする一般的な融資を指す。中小企業は、大企業に比べると経営体力や返済能力が脆弱なケースが多いため、審査が厳しいといわれている。財務内容が良好であれば、低金利で保証料などもかからずに融資を受けることが可能だ。しかし財務内容が悪いと融資を断られることがある。金融機関によって異なるものの一般的な金利の傾向は以下の通りだ。

3.ビジネスローン

決算書のデータなどから自動判定により審査を行う主に中小企業向けの事業性無担保ローンのことである。審査は簡略化されており、結果が出るのが早い一方で、どの金融機関でも金利は高めに設定されていることが多い。ノンバンク系の金融機関では、即日融資が可能なところもあるが金利をよく見てから利用しなければならない。

4.日本政策金融公庫

日本政策金融公庫は、政府が100%出資する政策系金融機関だ。中小企業でも借り入れがしやすく創業時から事業拡大、売上減少時の支援など多彩な融資制度がある。ほとんどの業種の中小企業が利用できる「一般貸付」、経営困難な状況を救済してくれる「セーフティネット貸付」「新規開業資金」などは、利用したことがある企業も多いだろう。

固定金利で低利なことも特徴的だ。政府の政策が色濃く反映されるため、不況時や初めて金融機関から融資を受ける際には利用しやすい。

その他の資金調達方法

銀行などの金融機関以外にも資金調達の方法はある。代表的なものを2つ見てみよう。

1.ファクタリング

ファクタリングとは、ファクタリングサービス提供会社が未回収の売掛金を買い取る形態の資金調達方法。売掛債権に保険をかけてリスクを回避するなど、サービス提供企業によって多種多様な商品がある。手数料を支払うことで売掛金の現金化が可能となるため、常時売掛金が発生する企業の場合、利便性が高いといえるだろう。

ファクタリングにも審査はあるが、審査の対象は売掛先の信用力となるため、売掛先が大手企業なら審査が通りやすい傾向だ。

2.その他代表者や家族からの借り入れ、クラウドファンディングなど

金融機関で借り入れすることが難しい場合は、代表者や家族の個人資金を一時的に会社へ貸し付ける方法がある。またクラウドファンディングによる資金調達や、補助金や助成金を利用して資金調達をするケースもある。

経営者は資金繰りを日ごろから把握する

運転資金は、営業活動を行うために必要な資金である。一般的に資金使途は限定されないが、それだけに使い道に注意しなければならない。金融機関から運転資金を借り入れした際、その資金が設備投資や経営者個人に流れるようなことがあれば、資金使途を詐称して融資を受けたことになる。発覚すれば金融機関からの信用を失い、借入金の一括弁済を求められる可能性があるため十分に注意したい。

経営者であれば、所要運転資金を頭に入れて資金繰りを日ごろから把握しておくことが肝要だ。中小企業にとって資金繰りは死活問題につながる。所要運転資金を把握できれば資金繰り悪化のリスク回避も可能だ。自社の所要運転資金を理路整然と金融機関に説明できれば、金融機関からの信頼も得られ、資金調達もスムーズになるだろう。