EC事業のコンサルティングを行う株式会社ECIが、2023年4月に譲渡を検討する経営者を対象に、企業価値向上をテーマにセミナーを開催し、日本M&Aセンターのコンサルタント龍石と岩間が登壇しました。本記事では、当日の内容を抜粋し2回にわけてお届けします。

企業価値を高める5つの成功法則

龍石: 日本M&Aセンターの龍石(たついし)と申します。現在はEC、D2C領域のお客様のM&Aを主に担当しています。

今回は「譲渡オーナーに共通する5つの成功法則」というタイトルで、会社のバリュエーションを高めていく、出口戦略にフォーカスして、私どもの成約事例を中心にお話をしてまいります。

まず5つの成功法則についてご紹介します。 過去の成約事例を分析した結果、大きくは次の5つに集約できると考えます。

1つ目は 「プロダクト」 です。

自社のプロダクトが、どういう領域に属しているのか、内外の環境含めて、改めて認識するというところです。

2つ目は 「企画機能」 です。

例えば社長ご自身がプロダクトの企画を行っている場合、譲渡後に社長が退任されたらどう対応していくのかという議論が出てきます。

こうしたケースでは、「特定の社員の方にちゃんと任せられるよう引継ぎを行う」「新商品を開発するプロセスを整える」これらをきちんと整備した上で、譲渡されるオーナー様が非常に多くいらっしゃいます。

3つ目は 「市場の将来性」 です。

コロナ禍で在宅時間が増えた影響を受け、EC業界は急拡大していますが、これらの動きが一過性のものか否か、という判断は非常に重要だと認識しています。

未上場の会社の株価をつけるときに、営業権、会計用語でいうと「のれん」と言いますが、「のれん」は英語で“GOOD WILL”と訳されます。これは2面性があって、WILLには意志という意味も含まれていて、その市場に対してどれだけ期待ができるかどうか。それに対して株価が付くので、この辺りも重要なポイントになっています。

4つ目は 「シナジー」 です。

譲受け企業と譲渡企業それぞれがタッグを組むことによって、もともとのプロダクトがいかに延びていくのか、譲渡先はいかにそれを伸ばせるのか、はたまた新たな価値を生み出せるのか、という視点が重要になります。

最後の5つ目は 「希望条件」 です。

ここが実際の株価で、どれぐらいで取引されているかというところを含めてのお話になります。

以上ざっとご説明しましたが、それぞれについて詳しく見ていきましょう。

企業価値を高める成功法則①「プロダクト」

まず1つ目の法則、「プロダクト」です。

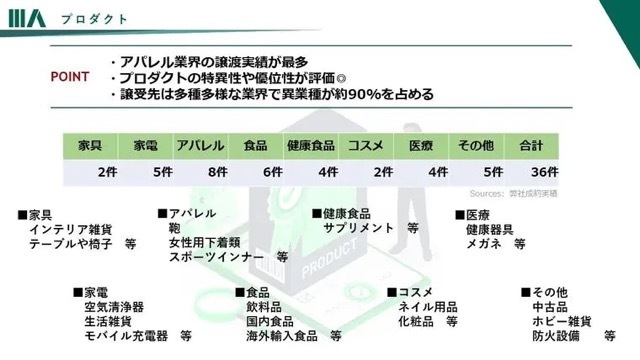

当社がお手伝いしたEC業界におけるM&A成約実績のうち、業種のジャンルを大別すると、譲渡企業で一番多い業種はアパレル、次に食料、飲料品が挙がります。

プロダクトについては、他のプロダクトと比較した時の特異性、優位性が非常に重要だと思っています。扱う商材が尖った商材であればあるほど、上場、未上場と関係なく、譲受け候補企業から興味を持たれるきっかけになりえます。

先程3つ目にあった「市場の将来性」に関連しますが、「どれだけ市場として今後成長していきそうか」は、このプロダクトの特異性、優位性に紐づくと考えます。

個人的にはこのプロダクトの特異性、優位性が高いほど、譲受け候補企業からの評価、株価も相応に高まるのではないかと思います。

一方で、譲り受ける側の会社は、業界業種が多種多様で、譲渡企業と異なる企業様が「90%」を占めています。例えばアパレルをやっている企業が、同業であるアパレルの企業を買収するケースは10%になるというわけです。

そのほか、家具と家電のようにプロダクトのジャンルが異なっても「クロスセルできる可能性」に着目し、譲受け企業が関心を持つケースがあります。 業界をまたいでM&Aが実行されやすい、というのがこのEC、D2C領域のM&Aの特徴とも言えます。

自社のプロダクトが、どの業界に属していて、その周辺領域にどういったシナジーが生じうるのか。 4つ目の法則にも関連しますが、そうした視点でエグジットした場合の譲り受け先のイメージを持っていただくと、より自社のプロダクトの磨き上げにつながるのではと考えます。

企業価値を高める成功法則②「企画機能」

続けて2番目の成功法則は「企画機能」です。こちらも重要なポイントになります。

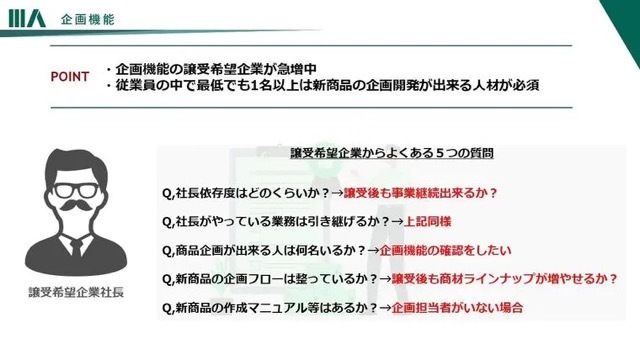

岩間: 譲受け企業側は、譲渡企業のプロダクトに対し「この商材は今後も売れ続けていくのか、生き残れるか」という判断を行います。

その判断を行う中で、例えば「市場の変化、例えば消費者の求めるものがが変わった時に、きちんと対応する新商品を生み出すことができるのか、機能改善ができるのか」という点が重視されます。つまり、株価に対して「利益を継続させることができるか、否か」という視点で、譲受け企業様注目しているのです。

M&A後、譲渡オーナー社長様は、新しく事業を立ち上げたい、一線を退きたいという理由で、1年から2年の引継ぎを経て退任されるケースがあります。

その場合、プロダクトの企画を、もともとオーナー社長様がおひとりで行っていた場合、ご本人が退任後、その会社は製品、利益を生み出し続けられるのか、という点が大きなポイントになります。

そのため、プロダクト企画のノウハウを、オーナー社長様ご自身だけではなく、志をともにできる仲間を最低でもひとり確保し、例えばOBC(「オリジナルブランド商品構築コンサルティング」:株式会社ECIの提供サービス)のように外部研修で学んだことをしっかり還元していきながら、M&Aに備えていくことが重要だと思います。

M&Aの用語で「ロックアップ期間(引継ぎ期間)」といいますが、これはあくまで私の個人的な所感ではありますが、譲渡が完了した瞬間から引き継ぎの期間を「最低3年~5年は見ておいてください」という交渉が多く発生します。

もし譲渡をご検討されるオーナー様で出来るだけ早く退任したいという希望があれば、引継ぎが長期化することを回避するためにも、プロダクトの企画を属人的にならないよう、きちんと準備をしておくことが非常に大切です。

企業価値を高める成功法則③「市場の将来性」

3つ目の法則は「市場の将来性」です。

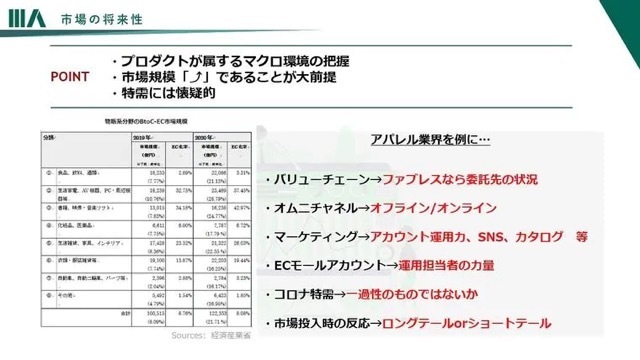

こちらは業界によって見るべきポイントは異なります。例えば物販系分野のBtoCのEC市場は、ご存じの通り現状伸び続けています。

先ほど異業種間で90%のM&Aが成立している、とお伝えしました。裏返すと「同業の企業様と手を組むケースは意外と少ない」ということになります。

なぜかというと「自社と同じ業界に対して、譲受け候補の企業はシビアな視点を持っている」という点が挙げられます。

つまり「この業界で、このプロダクトは将来性が見込めないのではないか」などの理由で見送りになるケースが多く見られます。

譲受け企業が考える市場の将来性と、譲渡企業が考える市場の将来性は「同じものを見ているようで、違う方向で見ている」というイメージです。

そこでギャップが生じることになり、結果として異業種とのM&Aが多くなっているという状況と考えられます。

また、市場の将来性、市場規模が拡大する見込みがある、というのはベストですが、一方で特需的な要因には懐疑的な傾向にあります。

例えば、スポーツ系のレッスン事業を行っている企業様は、コロナ禍で飲食店が退店した後に、居抜きで店舗を積極的に展開していきました。

当然ながら「この特別な状況が、あと何年続くのだろうか」という議論が起きます。

例えば同業他社から見た場合、ピークアウトは1~2年、異業種の会社から見たら3年、不動産、テナント側からみたら5年…などそれぞれが置かれている業界、立場によって市場に対する見方は異なります。

自社のプロダクトがどこの市場に属していて、それが将来的に見たらどうなるのか。注意深く観察しながら、日々ブランドを育て上げていくことが重要です。

よくロングテール、ショートテールといった言葉を耳にしますが、いわゆる「ロングテール」の商材は、例えば衣食住、生活に密着した家具・家電などインテリア系に多く見られます。一方「ショートテール」の商材は、流行が大きく影響する、例えばアパレルなどが該当します。

自社のプロダクトがロングテール、生活に密着しているか、衣食住なのか、トレンドの影響を受けるものなのか、そういう目線で見ていただくことも重要と考えます。

企業価値を高める成功法則④「シナジー」

4つ目の法則「シナジー」です。

自社のプロダクト、ブランドに対し「これが実現できたらいいな」「この課題を解決したいな」という点を、自社単独ではなくM&Aによって補う、とシンプルに考えていただけたらと思います。

コスト削減の可能性

シナジーについては大きく3つ挙げられます。1つ目は「コスト削減の可能性」です。

仕入れや原価部分において、取引先とタフな交渉を行うことができる会社さんと一緒になることで、当然ながら利益が上がります。

将来的に利益が上がるので、譲渡の際に株価の交渉材料になるケースもあります。

クロスセルの可能性

2つ目は「クロスセルの可能性」です。

例えば家具を扱うA社さんと、家電を扱うB社さんが、A社さんの机や椅子に合う家電を一緒に顧客に提案する場面を想定してください。

それぞれが持つ商流に、それぞれの商材をクロスして販売できる。そうしたシナジー効果の創出がイメージしやすい会社さん同士だと、M&Aは成立しやすいです。

オフライン販路での拡販の可能性

3つ目は「オフライン販路での拡販の可能性」です。

例えば、メーカーや卸の会社さんは、オフラインの店舗で棚を押さえています。

ただ、大手コンビニのように自社のブランドを持ちたいが商品開発ができるわけではない。棚に並べられる商材をもう一つ加えていきたい。と考えている時に、自社単独ではなく、相手企業と一緒になることで「自社でプロダクトを持つことができる」とM&Aを決断し、成功に至るケースも見られます。

当社の事例を挙げると、ECで食品を扱う会社さんを、異業種の卸問屋さんが譲受けをしたケースがあります。

ある事例では、仕入れルートのコスト削減や、食材など高単価商材を販売するノウハウの共有、卸問屋側の商材のオンライン販売といったことが、M&Aによって実現しました。

その他、空気清浄機などの製品を扱う会社さんを、全く別の異業種の会社さんが譲受けた事例があります。

このケースでは、譲受けた会社さんはコロナ禍において次のビジネスを検討してる中で、異業種ながら譲渡企業のビジネスに注目をしました。

その背景には、自社がクロスセルできる商材を探していたということ、自社で工場を持っている海外のエリアに、譲渡企業の委託先があり、価格面での交渉がしやすくなるということでシナジーを感じたということが挙げられます。実際にM&Aによって複数のシナジーが生まれていると聞いています。

自社のブランド、商材がどういう仕入ルートなのか、販売先なのかというところに着目して、こういった相手と一緒になることで、自社で抱えている課題が解決するのではないか、そう考えられるようになるのではないかと考えます。

企業価値を高める成功法則⑤希望条件

M&Aで、最終的に譲渡オーナー様が最も気にされるのはやはり株価、だと個人的に考えています。

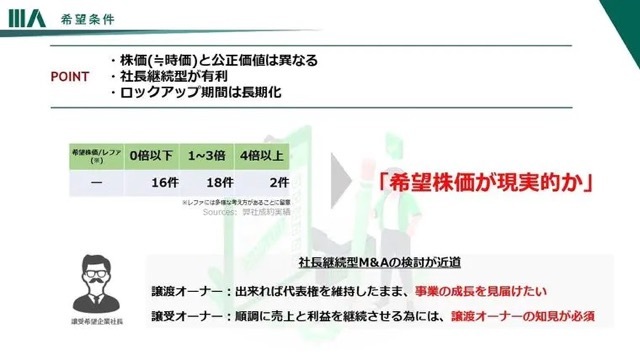

ここではまず、希望条件について、押さえておきたいポイントを3つご紹介します。

-

1. 株価(≒時価)と「公正価値」は異なる

2. 社長継続型が有利である

3. 「ロックアップ期間」が長期化している

2番目、3番目は、「譲渡後、何年残れるのか」という議論の話です。

昨今、どちらかと社長継続型のM&Aが非常に増えていると感じています。

社長継続型というのは、譲受け企業の経営資源を活用して、自社の商品の販売力を伸ばしていく、あるいは販路を増やしていく中で「譲渡オーナー社長様が代表権を維持したまま自社の成長にコミットできる」、そのような形のM&Aが非常に増えてきています。

譲渡オーナー社長様としては、「できれば代表権を維持したまま、自分が育ててきた事業の成長にコミットしていきたい」という想いがある一方、譲受ける側のオーナー様も「順調に売り上げと利益を継続させるためには、譲渡オーナー社長様の知見が必要」と考える方が非常に多くいらっしゃいます。

このように両者の想いが重なるケースが多いという点が、社長継続型M&Aが増えている要因とも考えられます。

ポイントの1つ目の株価についてですが、妥当な株価は財務諸表から読み取ることができます。一方で「希望株価」というのは社長が希望される株価です。

当社におけるEC業界の成約実績から、それぞれ妥当な株価を割ると倍数とは大体これぐらいになります。

「株価と公正価値は異なる」というのは、フェアバリュー、つまり妥当とされる株価で取引されるM&Aがこの表で16件確認できます。

少し高め、つまり1倍から3倍ぐらいの金額でM&Aが行われる件数が18件、4倍以上が2件見られました。

これは何を表しているかというと、両方の意味で捉えることができると考えます。

まずは財務諸表で読み取れる「確からしい株価」は、一つの参考価格にしかならない。

要するに「譲り受けを希望する企業さんによって、その会社の価値というのは高くも、低くもなる」ということをご認識いただければと思います。

そこが「企業のバリエーションを、どのように高く保つか」というところになるわけですが、それがこれまで紹介してきた1~4の法則に該当すると個人的に思います。

当社のEC業界の成約事例を引き合いに出すと、おおよそ半分は妥当な金額で取引をされている一方で、もう半分は少し高めの倍数が付いている、つまり「高値で会社が売れている」ということになります。

- どれだけシナジーの部分で、買い手側に訴求できるポイントがあったか

- どれだけ市場の将来性でこれだけ利益が継続すると言えるか

- どれだけその利益が継続するための社内体制が整っているか

そして、最終的に「このプロダクトの優位性によって、この利益の継続性が担保できる」ということが語れると、倍数が1倍から3倍のところでM&Aを実行できる、ないしはそれ以上の価格で交渉されるということになります。

希望株価がありつつも、当然ながら「相手にとってそれが現実的な価格かどうか」の視点が必要になります。

より希望株価に近づけるために、これまで申し上げた4点が非常に重要になってくるため、自社のブランドを育て上げる際に、今回お話しした法則を念頭にM&A、イグジットを目指す、というところが重要になってくるのではないかと考えます。

プロフィール

新卒で衣類メーカーにて小売業に従事、その後株式会社リクルート(旧株式会社リクルートライフスタイル)にて広告営業を経て、2020年に日本M&Aセンターへ入社。

入社後は、主に20代後半~40代後半の若手経営者に対し、成長戦略型のM&A支援を行っている。

総合商社では金属事業部門の決算管理・IR業務に従事。日本M&Aセンターに入社後はこれまでの経験、専門性を活かし、多くの中小企業の存続と発展を目指す。